El famoso analista económico del Financial Times plantea una crítica muy fuerte al sistema financiero, al comentar el eventual impacto de las nuevas tecnologías en este negocio de intermediación financiera.

Desde la crisis del 2008/9, la banca internacional a sido objeto de muchos ataques por los excesos de los bancos más grandes de EEUU y Europa, que pusieron al mundo al borde de una crisis generalizada. A pesar de las intervenciones de los estados, la crisis fue muy grande, pero se evitó el colapso de la economía global, de haberse cortado el crédito. Esto hubiera tenido consecuencias catastróficas para toda la humanidad, con un costo social imposible de calcular.

Sin embargo, esas instituciones financieras enormes ‘to big to fail’ (muy grandes para fallar), que de alguna manera les aseguran una inadecuada protección estatal en casi cualquier circunstancia, no se han llegado a reformar y regular de manera de disminuir la concentración excesiva de poder y, tampoco se han evidenciado los castigos suficientes a los responsables de la crisis.

Sin lugar a dudas, una buena parte de las regulaciones y castigos, siguen pendientes, pero de ahí a transmitir una evaluación parcial de la crisis, hay un gran paso.

En cuanto a las nuevas tecnologías, se espera efectivamente que tengan un gran impacto en la estructura del sector financiero. Introducirán mayor competencia, menores costos de transacción, más transparencia, mayor cobertura y mejores servicios. Veamos las expresiones de Wolf.

Buenas noticias: “Fintech” puede ser disruptivo de las finanzas

Escrito por Martin Wolf

Financial Times

Publicado el 8 de marzo de 2016

Traducido y glosado por Lampadia

Actualmente, la banca es ineficiente, costosa y plagada de conflictos

La tecnología de la información ha afectado los negocios del entretenimiento, de los medios de comunicación y del comercio minoristas y, más recientemente, la oferta de habitaciones de hotel y taxis. ¿Va a suceder lo mismo con las finanzas? Mi primera respuesta es: ¡por favor! Mi segunda respuesta es: Sí. Como Bill Gates ha dicho, “Siempre sobrestimamos el cambio que se producirá en los próximos dos años y subestimamos el cambio que se producirá en los próximos 10 años. No te dejes llevar hacia la inacción”. Este consejo no sólo se aplica a las personas en los negocios, también a los hacedores de políticas.

Las finanzas son un negocio de información. El negocio de las finanzas gasta una mayor proporción de sus ingresos en tecnología de la información, que cualquier otro negocio. Parece listo para experimentar los efectos disruptivos de las tecnologías de la información. Consideremos sus tres funciones esenciales: pagos; intermediación entre ahorros e inversiones; y seguros. Todas estas actividades son intensivas en información.

Los bancos y las aseguradoras son el corazón de las instituciones financieras. Los bancos gestionan los sistemas de pago; crean la mayor parte del dinero de la economía; son responsables de una gran porción de la intermediación financiera; son los creadores de instrumentos financieros; y actúan como creadores de mercado y agentes. Las aseguradoras desempeñan un rol fundamental en la evaluación y gestión de riesgos.

¿Por qué podría esperarse que la nueva tecnología financiera, o “Fintech” (por sus siglas en inglés) vaya a transformar estos negocios? La respuesta, en especial para la banca, es que actualmente no se están llevando a cabo adecuadamente. La banca parece ser ineficiente, costosa, plagada de conflictos de intereses, con tendencia a un comportamiento poco ético y, no menos importante, capaz de generar enormes crisis.

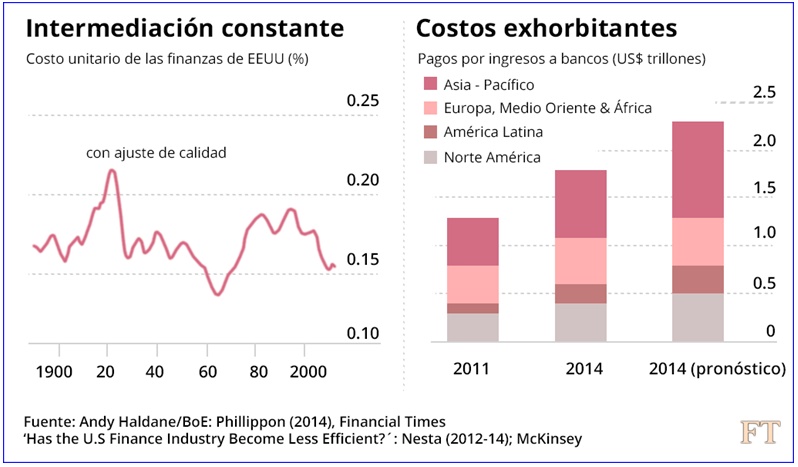

En un reciente discurso sobre las posibilidades de una revolución financiera, Andrew Haldane del Banco de Inglaterra señaló que, sorprendentemente, el costo unitario de la intermediación financiera de EEUU parece no haber cambiado en más de un siglo. Además, los ingresos de las finanzas simplemente aumentan y disminuyen con el valor de los activos. Esto connota una enorme cantidad de extracción de rentas. Además, 10 millones de hogares en EEUU y 1.5 millones de adultos en el Reino Unido, todavía no tienen cuentas bancarias. A nivel mundial, los bancos generan una alarmante cifra equivalente a US$1.7 mil millones en ingresos — un 40% del total por la función de hacer pagos. En la era de la computadora, un pago todavía puede tardar horas o días.

En relación con el comportamiento, tal y como John Kay lo ha escrito, “partes del sector financiero en la actualidad… muestran los estándares éticos más bajos de cualquier industria lícita”. Parece que el pago de inmensas multas se considera, simplemente, parte del costo de hacer negocios. Por último, las crisis bancarias posteriores a 2007 fueron tan extensas como cualquiera otra en el pasado. El hecho de que su impacto económico no haya sido peor que en las anteriores se debió a la disposición de los gobiernos de rescatar a los bancos. [Esta es una declaración irresponsable. Si la llamada crisis de Wall Street hubiera llegado al sector real, se hubiera cortado el crédito a la economía y las consecuencias hubieran sido catastróficas. Otra cosa es si después de salvar la crisis, se hizo o no, el escarmiento suficiente por las malas prácticas].

La nueva tecnología pudiera ayudar a cambiar esto en, por lo menos, dos formas. En primer lugar, pudiera transformar los pagos. Una posibilidad es el pago en tiempo real a través de libros de contabilidad distribuidos.

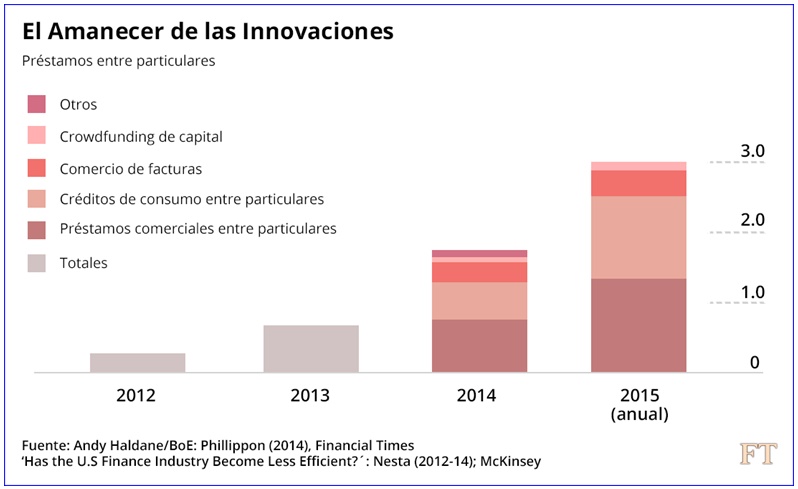

Una segunda transformación pudiera ocurrir a través de los préstamos parte a parte (P2P), en el que las nuevas plataformas desintermedian el negocio tradicional entre ahorradores e inversionistas. Este tipo de préstamos está creciendo rápidamente.

Los optimistas imaginan un futuro en el que los pagos, la creación de dinero (incuestionablemente de activos líquidos y seguros), y la intermediación se separarían. En este caso, la capacidad del sector bancario para crear el caos se reduciría. Sin embargo, también existen oportunidades de malversación en las plataformas P2P; de hecho, son inevitables en las transacciones que dependen de las promesas para un futuro inherentemente incierto.

Una potencial fuente de transformación adicional es la que proporciona ‘Big Data’ (los datos masivos). Éstos pudieran transformar la calidad del crédito, pero es más probable que los efectos más impactantes se observen en el negocio de los seguros. En el negocio de los seguros, una cierta cantidad de ignorancia es una bendición para los clientes.

En balance, las oportunidades que ofrece la aplicación de las tecnologías de la información a nuestro sistema financiero parecen ser amplias. La dificultad pudiera estar más bien en el asegurar que, en esta ocasión, los beneficios sean a favor del público en lugar de que sean a favor de una pequeña cantidad de operadores tradicionales o incluso de sus reemplazos más dinámicos. Las finanzas, en particular la banca, necesitan una revolución. Sin embargo, ésta es un área en la que los hacedores de políticas no pueden simplemente suponer que todo va a salir bien. La importancia de las finanzas hace que se necesite una revolución. Pero, por esa misma razón, dicha revolución requiere también una observación muy cuidadosa. Lampadia