Jaime de Althaus

Para Lampadia

El correista Lenin Moreno ganó las elecciones en Ecuador pese a la recesión económica que agobia a los ecuatorianos desde agosto del 2015 y a las acusaciones de corrupción gubernamental, quizá por el temor que la propaganda oficialista logró infundir a un supuesto ajuste “neoliberal” que el candidato banquero Guillermo Lasso ejecutaría, poniendo en peligro las redes de distribución clientelista que el gobierno de Correa había organizado eficientemente, y también por una obra en infraestructura y mejora en algunos servicios estatales que fue lo mejor que el boom de los precios del petróleo dejó a Ecuador.

Porque el problema es que, fuera de los avances en infraestructura y servicios sociales, la política económica de la “Revolución Ciudadana” desperdició el explosivo boom del petróleo y terminó engendrando unos desequilibrios que pueden desembocar en una crisis mayor y verdaderamente implosiva si no se realizan un ajuste -que sin duda será doloroso- y un cambio de modelo que permita reactivar la inversión privada.

La economía ecuatoriana empezó a desacelerarse dos años después que la peruana, porque el precio del petróleo comenzó a declinar dos años después que los minerales, pero ya el 2015 se estancó (0.2% de crecimiento) y hasta el tercer trimestre del 2016 se había contraído en -2.6%. Y el problema es que Correa basó el crecimiento de la economía, que siempre fue inferior al crecimiento de la peruana, en un incremento enorme del gasto público, dejando al país con un déficit fiscal muy abultado y casi sin capacidad de endeudamiento, y con un dólar apreciado que tampoco ayuda a las exportaciones. La economía ecuatoriana está atrapada.

Ecuador tiene al dólar como moneda. Durante toda la etapa del boom de commodities, el dólar en Ecuador ganó competitividad frente al Sol peruano o al Peso colombiano y chileno en la misma medida en que estas monedas se apreciaron frente al dólar. Pero Ecuador no aprovechó esa circunstancia para penetrar mercados externos. En lugar de abrir francamente su economía y firmar tratados de libre comercio con otros países, optó por cerrarse relativamente para llevar adelante una suerte de industrialización por sustitución de importaciones y diversificación productiva que llamó el “cambio de la matriz productiva”. En lugar de instaurar un esquema económico que aprovechara el tipo de cambio favorable para fomentar la inversión orientada al mercado externo, bajando aranceles y formando TLCs, no se les ocurrió mejor idea que buscar el desarrollo de industrias para el mercado interno. Por supuesto, eso no funcionó. Y a la hora que cayó el precio del petróleo, no hubo exportaciones no tradicionales que tomaran la posta ni que ayudaran a mantener un mínimo nivel de actividad económica.

Pues, además, en lugar liberalizar la economía para fomentar la inversión privada, la Revolución Ciudadana centró el estímulo a la demanda interna no en la inversión privada sino en el incremento exorbitante del gasto público, que pasó de un 26% del PBI en el 2006 a un 44% del PBI en los años 2013-2014. Lo positivo fue que buena parte de ese incremento fue inversión pública, que pasó del 4.2% del PBI en 2006 a 14.7% en 2014[1], pero no hubo un incremento correspondiente de la inversión privada. Esta más bien redujo su participación en el PBI, bajando del 16% al 12.4% en esos mismos años.[2] Mientras que en Chile, Colombia y Perú, la inversión pública no pasa del 20% de la inversión total, en Ecuador se acerca al 50% (ver el siguiente gráfico elaborado por de la Torre e Hidalgo). Este simple dato revela la profunda diferencia en modelos económicos.[3]

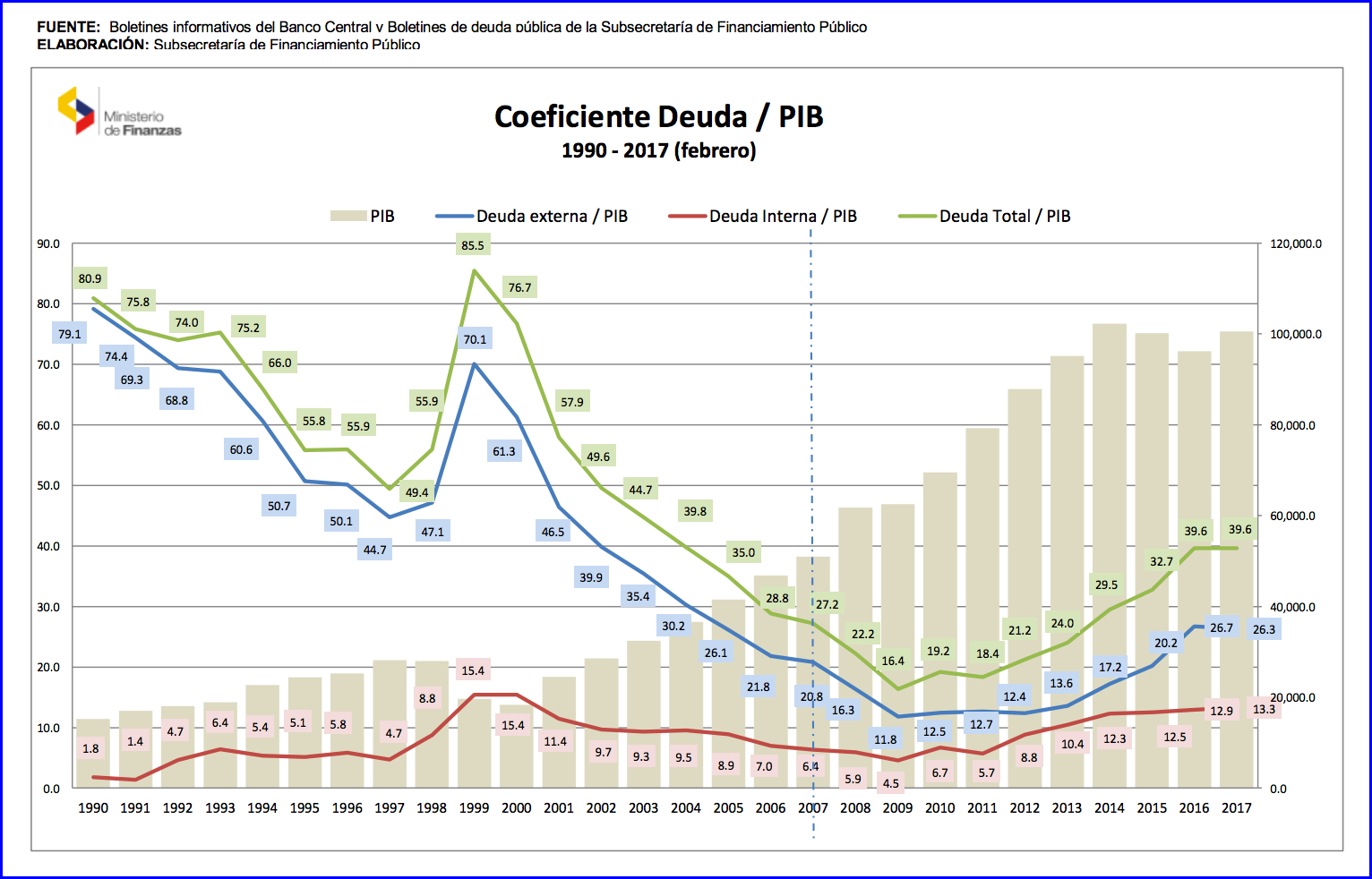

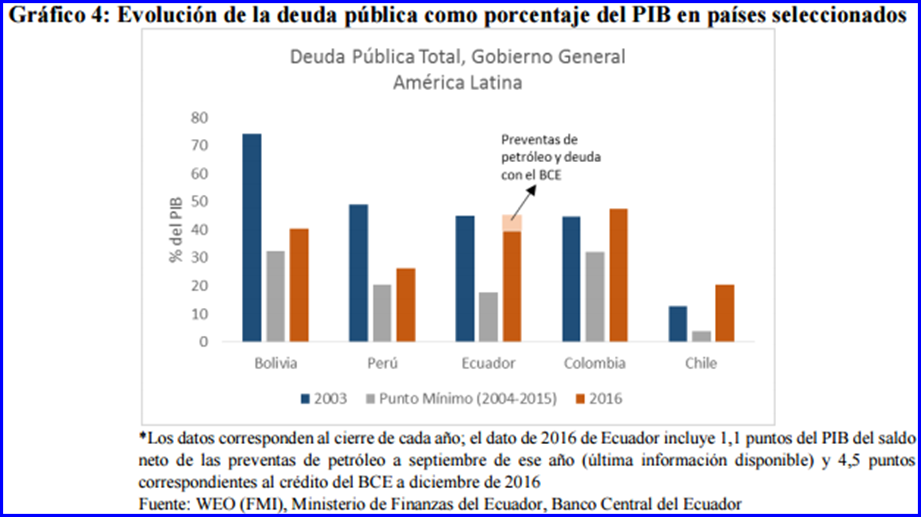

Ese gasto público tan alto se financió con el incremento de los ingresos petroleros del sector público y de los impuestos. Los primeros llegaron a representar el 10.8% del PBI el 2014 (para descender a un 6.3% el 2015), mientras en 2012, 2013 y 2014 la recaudación tributaria llegó a alcanzar el 14% del PIB, frente a 10% en los primeros años del boom. La diferencia se financiaba de diversas formas pero sobre todo mediante endeudamiento externo, que pasó de un 15% a un 40% del PBI entre 2010 y 2016, sin contar las ventas anticipadas de petróleo a la China por montos superiores a los 10 mil millones de dólares en los últimos años y el crédito del Banco Central Ecuatoriano al gobierno, cuyo monto acumulado alcanzó los 5,300 millones de dólares en marzo del 2017.[4] La consultora Quantum calcula que a febrero de 2017, el total de la deuda bordeaba el 47.7% del PBI.

La caída del precio del petróleo obligó a reducir el gasto público a un 38.3% del PBI, lo que solo se pudo hacer bajando el gasto en inversión y mantenimiento. Pero el déficit se mantuvo en más del 5% del PBI hasta el 2015, y el del gobierno central, que representa las 2/3 partes del gasto público, subió a 7.8% del PBI el 2016,[5] pese a la reducción del gasto, con el problema de que resulta cada vez más difícil conseguir un financiamiento externo que, además, debe ser repagado a plazos relativamente cortos y tasas muy altas,[6] complicando aún más el tema fiscal. Augusto de la Torre y José Hidalgo[7] calculan que Ecuador va a tener que reducir su gasto estatal 9 puntos porcentuales adicionales, hasta llegar a alrededor del 30% del PBI, si se quiere un Estado financiable en el mediano plazo.

Las perspectivas para el Ecuador, entonces, son muy complicadas. Si ya la economía está con crecimiento negativo, no cabe duda que un ajuste de la magnitud que se necesita ahondará aún más la retracción económica. La manera de contrarrestar esa depresión sería reactivar la inversión privada, pero eso requiere ya no solo un ajuste fiscal, sino un cambio de modelo económico. Uno abierto y libre que permita sustituir la menor inversión pública por un incremento en la inversión privada, orientada a las exportaciones principalmente. Pero la apreciación del dólar limita el potencial reactivador del cambio de modelo, porque le resta competitividad a la economía ecuatoriana tanto por pérdida en los términos de intercambio cuanto por el encarecimiento relativo de los salarios medidos en dólares. Mientras en Chile, Perú y Colombia la caída en el precio de los commodities vino acompañada de una devaluación de sus monedas en relación al dólar, ayudando a las exportaciones, en Ecuador, cuya moneda es el dólar, la caída de precios y la apreciación de su moneda se juntan en un efecto letal.

Por supuesto, la carrera electoral en Ecuador no ha ayudado a esclarecer estos temas y no es muy probable que el vencedor, Lenin Moreno, heredero de la “Revolución Ciudadana”, sea plenamente consciente de los peligros que acechan y menos de la necesidad de realizar el ajuste y el cambio de modelo necesarios. El problema es que cuando ya no sea posible conseguir más financiamiento externo, no haya forma de pagar a los proveedores de Estado y a una parte de los empleados públicos, y se exija entonces al Banco Central más préstamos que sólo podría atender usando para ese fin los depósitos bancarios, como ya viene ocurriendo en alguna medida, pueda todo esto terminar provocando un colapso catastrófico. Ojalá no ocurra. Lampadia

[1] Ver Banco Central de Ecuador

[2] Ver excelente análisis “La Trampa que Asfixia la Economía Ecuatoriana”, de Augusto de la Torre y José Hidalgo Pallares, CORDES, marzo del 2017

[3] Op. Cit.

[4] Grupo Spurrier, Análisis Semanal, marzo 21, 2017

[5] “La Trampa que Asfixia la Economía Ecuatoriana”, de Augusto de la Torre y José Hidalgo Pallares, CORDES, marzo del 2017

[6] De la Torre e Hidalgo Pallares refieren que “En 2015 se concretaron dos nuevas emisiones, por $750 millones cada una y a 5 años plazo; la primera paga un interés de 10,5% y la segunda uno de 8,5%. En 2016 se colocaron tres emisiones: dos por $1.000 millones cada una, a 6 años plazo, con una tasa de interés de 10,75%; y una por $750 millones a 10 años plazo y una tasa de interés de 9,65%. Finalmente, en enero de 2017 se reabrió la última emisión y se colocaron $1.000 millones adicionales, también con vencimiento en 2026 pero con un interés de 9,125%. En contraste, durante el mismo período, 2014 a 2016, varios países de la región emitieron bonos soberanos en los mercados internacionales en condiciones notablemente más favorables y algunos, como Perú, incluso en moneda propia. Por poner algunos ejemplos de otras emisiones: Colombia en 2014, $2.100 millones al 4% anual y a 10 años plazo; Perú en 2015, $1.250 millones al 4,15% anual a 12 años plazo; Chile en 2016, 1.200 millones de euros, a 10 años plazo y con un cupón de 1,75%”

[7] Op.Cit.. pp. 10-11