Como veremos líneas abajo en el informe de Macquarie Research, Chile que depende en gran medida del cobre, ha perdido los últimos diez años de crecimiento y probablemente también la próxima década. Un caso que debe llamarnos a reflexión, pues Chile pocas veces pierde sus oportunidades y toda la sociedad tiene muy claro, la importancia del cobre. El gobierno lo promociona hasta en las garitas de migraciones e inclusive Salvador Allende lo tenía claro cuando afirmó: “El cobre es el sueldo de Chile”.

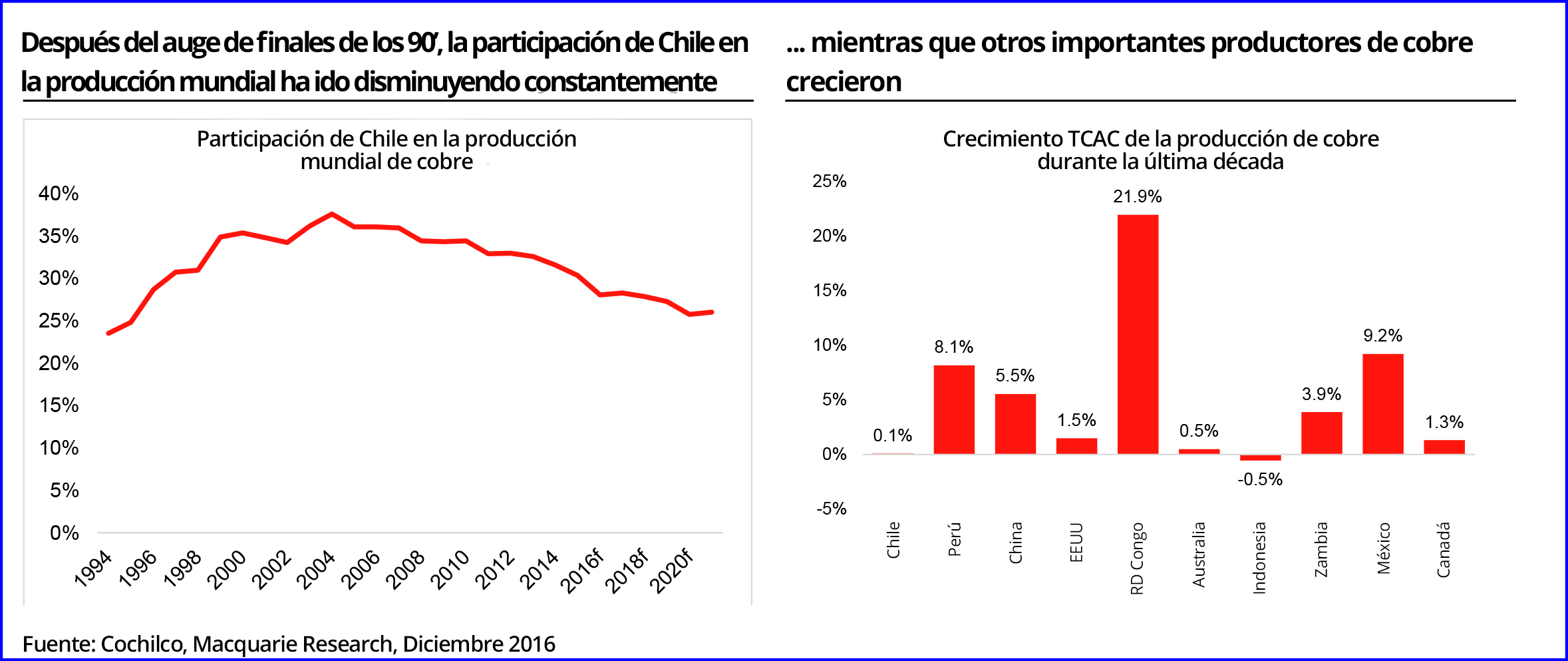

Como vemos en el siguiente gráfico del mismo informe, mientras Chile se estancó, el Perú y otros pocos países lograron mantener el crecimiento. En el caso del Perú, durante la última década crecimos en promedio, un magnífico 8.1% por año.

El cobre peruano es uno de los más competitivos del mundo, como afirmó el Presidente PPK en el último CADE: “el cash-cost del cobre en el Perú es de US$ 1.25”. Pero lamentablemente, estamos haciendo todo lo necesario para perder el desarrollo futuro del cobre y de toda la minería, además del ‘pet-project’ del Presidente de la República, ‘los siete millones de turistas para el 2021’.

A estas alturas del gobierno, tenemos unas seis minas gravemente afectadas por los llamados conflictos sociales, que más bien son, en gran medida, conflictos políticos. Así mismo, desde inicios del gobierno, se ha paralizado el acceso a Machupicchu en más de seis ocasiones.

El crecimiento de corto plazo de la economía es menor, algo agravado por el enfriamiento dispuesto por el MEF, que da una señal de contracción al sector privado. Entre enero y setiembre del 2016, la demanda interna ha crecido solo 1.1%. Si no se supera la conflictividad social-política pronto, tampoco tendremos recursos para impulsar el crecimiento en el mediano y largo plazo.

Increíblemente, en los casos más representativos de esta realidad, el de Las Bambas y Machupicchu, las intervenciones del Primer Vice-Presidente han sido fatales. En el caso de Las Bambas fue primero concesivo, luego afirmó que el problema no era el polvo, sino que todos los días les pasaran la riqueza por sus caras. Se permitió la impunidad con todo tipo de delitos y finalmente tuvo que reconocer que habían agentes políticos que azuzaban a la población para exigir 600 millones de soles en vez de los 17 ofrecidos por el gobierno para afirmar los derechos sobre el terreno de la carretera. En el caso de Machupicchu dijo que los reclamos de los violentistas eran entendibles, cuando más bien se trataba de una mafia que controla monopolísticamente el acceso en bus a la ciudadela.

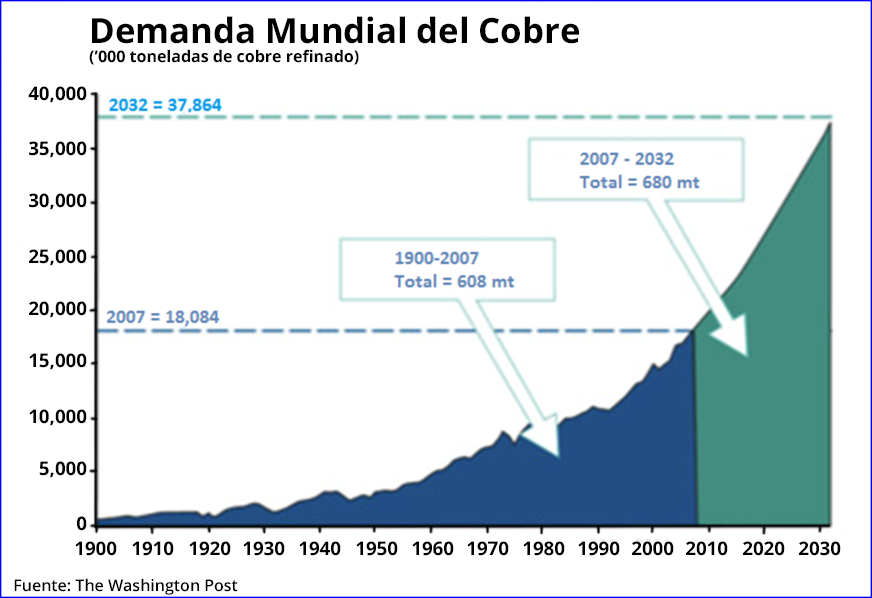

Sorprendentemente, en el Perú se sigue insistiendo en el fin del ciclo que permite el aprovechamiento de los commodities para generar crecimiento y recursos fiscales. Como ha dicho el Presidente PPK, eso es falso, seguimos siendo muy competitivos. La demanda por nuestros productos se mantiene y en pocos años, se volverán a dinamizar los precios. Ver el siguiente gráfico:

Es urgente que el gobierno desarrolle una estrategia efectiva para enfrentar la conflictividad social-política, que tiene que empezar por explicar a todos los ciudadanos la situación que nos afecta, nuestras potencialidades y capacidades para salir adelante con un crecimiento inclusivo que genere empleo de calidad y reduzca la pobreza y la desigualdad. Lampadia

La década perdida de cobre en Chile

Macquarie Research/Macquarie

14 de diciembre, 2016

Traducido y glosado por Lampadia

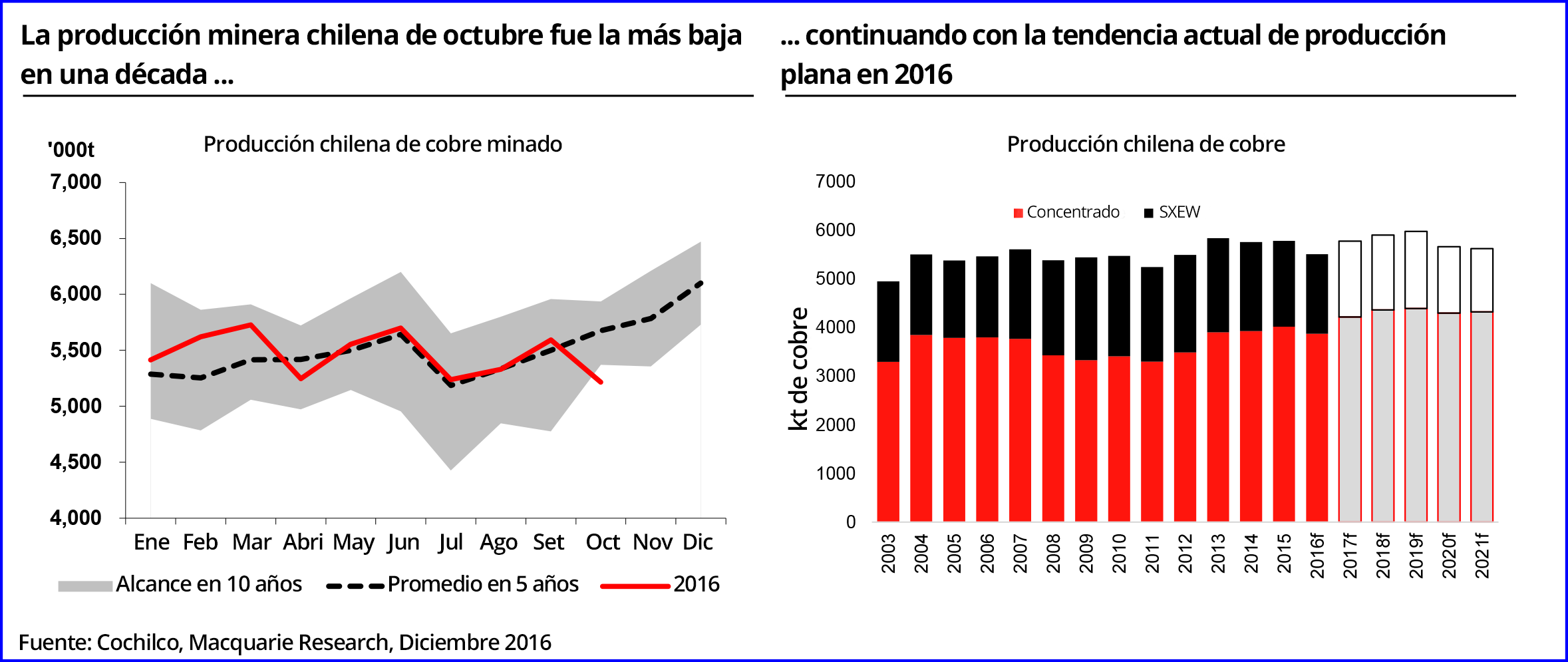

En los últimos diez años se han producido cambios significativos en los mercados mundiales de materias primas, con la crisis financiera mundial, el aumento de la demanda china y el auge y caída de las inversiones en maquinaria y equipo (capex). Pero hay un elemento clave que se ha permanecido notablemente constante: la producción chilena de cobre. Cuando todos están creciendo, esto no es algo bueno. De hecho, con la producción de cobre minado de 2016 cayendo un 4.7%, será casi exactamente igual a la producción de 5.5 millones de toneladas en 2004, lo que sería una pérdida de 12 años no una década perdida. Para dar un poco de contexto, la producción mensual más alta de cobre de Chile fue de 6.47 millones de toneladas en diciembre de 2005, mientras que los datos recientes de Cochilco muestran que en octubre de 2016 había sido de sólo 5.2 millones de toneladas métricas anuales.

Al ser el país productor de cobre más grande del mundo, lo que sucede en Chile es importante para el mercado mundial del cobre. Esperamos un crecimiento acumulado de 8.5% en los próximos tres años, equivalente al 21% del crecimiento mundial durante ese período. Este crecimiento es crucial para mantener el concentrado de cobre bien suministrado y proviene, mayormente, de la mina más grande del mundo, Escondida. Sin embargo, a medida que las grandes minas continúan agotándose y los planes de Codelco siguen siendo rechazados, la producción de 2021 parece estar por debajo de la media observada en los últimos cinco años. Por lo tanto, podríamos terminar con una segunda década perdida a mediados de los 2020s.

La continua lucha por el crecimiento del output

La sorprendente debilidad de la producción chilena ha sido común en los últimos años. Aun así, la publicación de la data de octubre de 2016 por la comisión estatal chilena de cobre Cochilco fue notable. La producción de 5.22 millones de toneladas fue la más débil este año, un 11% menos que el mismo mes en 2015. De hecho, fue el octubre más débil en más de una década, con caídas significativas en Spence, Ministro Minas Hales y Escondida. Esta última, siendo la mina de cobre más grande del mundo, es particularmente significativa, tras un proceso de recuperación después de una caída en el tercer trimestre. Con sólo 58.2kt para Escondida, octubre fue la producción más baja desde agosto de 2011 y obtuvo menos de la mitad de las tasas de ejecución observadas a principios de 2015. Esto también ayuda a explicar el reciente endurecimiento del mercado de concentrados de cobre.

Con los débiles datos de octubre, la disminución de la producción en el primer semestre parece estar asegurada para 2016. Prevemos una caída de 4.7% interanual a 5.5 millones de toneladas, muy por debajo del máximo de 5.84 millones de toneladas de 2013 y casi exactamente igual a la producción real de 2004 y la producción media desde entonces. Esto pone de relieve los desafíos que la producción chilena de cobre ha tenido en términos de crecimiento, un factor que es fundamental para muchas de las cuestiones de suministro que el cobre tiene y sigue enfrentando.

Esta producción estancada ha cubierto aproximadamente todo el período de auge de China en términos de demanda. Por lo tanto, sin el crecimiento de los países pares, el cobre habría tenido una importante problema de suministro. Mientras que la producción chilena ha registrado sólo un 0.1% de TCAC (tasa de crecimiento anual compuesta) desde 2006, Perú ha visto un 8.1%, China 5.5%, EEUU 1.5% y la República Democrática del Congo más del 20% (desde una base baja). Sólo Indonesia, debido a las múltiples cuestiones de Grasberg, ha visto un crecimiento más débil en su producción. Como resultado, la participación de Chile en la producción mundial de cobre ha caído de casi un 40% de su punto máximo en 2004 a menos del 30% actual. Y, según nuestras proyecciones, esto caerá aún más.

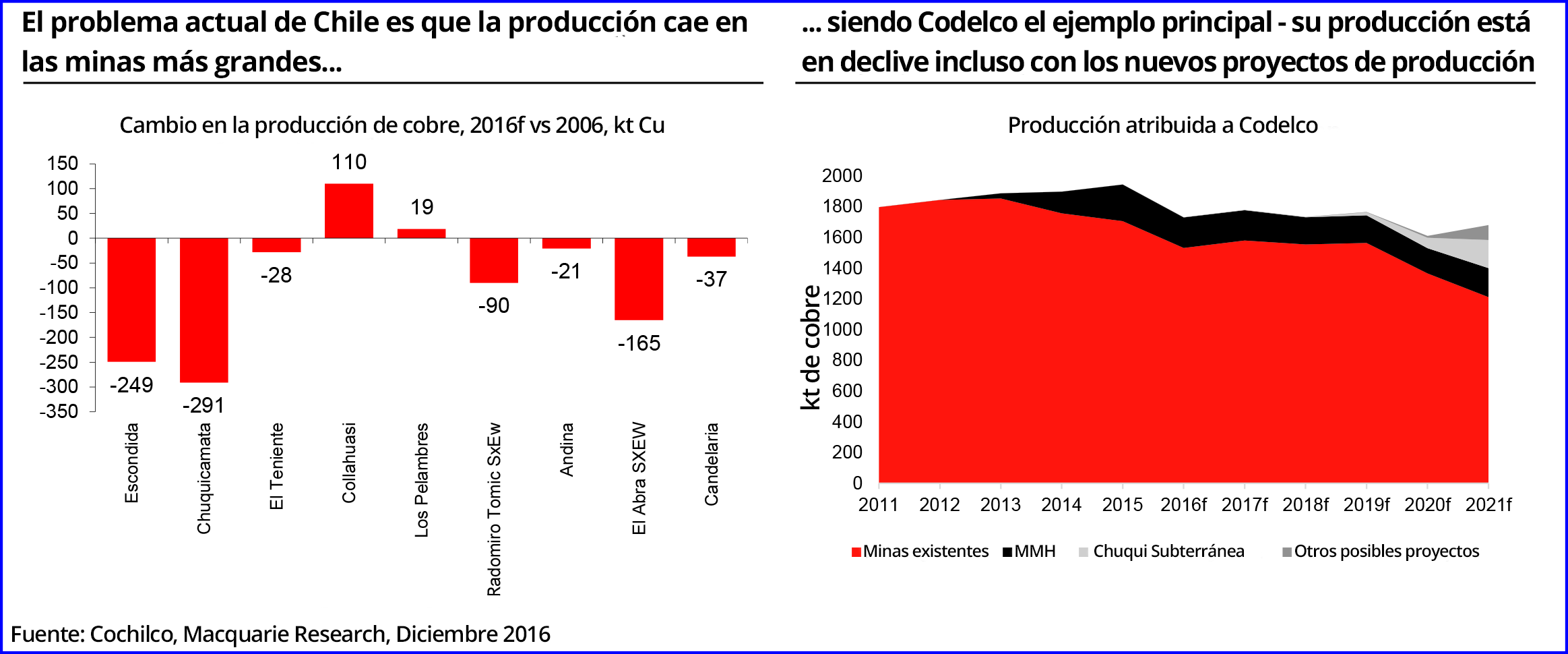

Si se analizan las minas individuales, sale a la luz la raíz de este problema. No es que no se hayan desarrollado nuevas minas; de hecho, se han realizado siete nuevas operaciones de 75kt + en los últimos diez años (MMH, Centinela, Spence SXEW, Caserones, Gaby SXEW, Sierra Gorda y Andacollo). Sin embargo, el desempeño en las minas existentes ha sido pobre. El siguiente gráfico muestra el cambio en la producción de las nueve operaciones principales entre 2006 y el pronóstico del 2016. Las dos minas más grandes – Escondida y Chuquicamata – cayeron en un total de 540kt, mientras que de las otras sólo Collahuasi y Los Pelambres crecieron.

Esto, quizás, se considera mejor al observar a Codelco, la mayor minera de cobre del mundo. Ellos saben desde hace muchos años que las minas existentes tendrán una tendencia hacia la baja y que se necesitan nuevos proyectos, razón que explica la pesada inversión de capital planeada en el período posterior a la crisis financiera global. Estos proyectos no son para impulsar el crecimiento neto – como muestra la siguiente figura, MMH no ha logrado más que mantener estable la producción, incluso con Chuquicamata e incluso suponiendo que ocurra la expansión de Andina a finales de esta década (que parece cada vez más improbable), ya no puede compensar la disminución en las operaciones existentes. De hecho, si estos nuevos proyectos fueran retrasados, Codelco tendría una producción más cercana a 1mt que a 2mt para fines de la década.

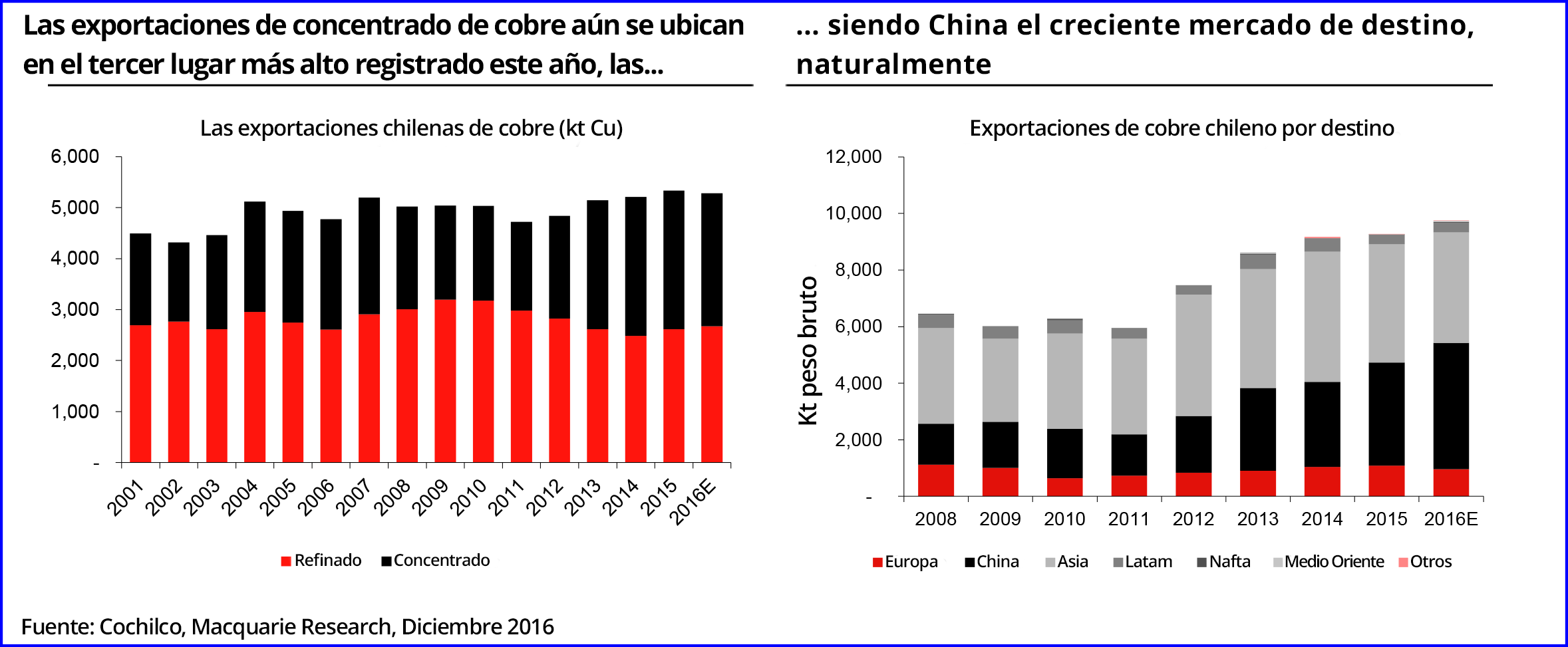

Con la producción plana durante la última década, los volúmenes de exportación naturalmente también han sido relativamente planos. Ha habido un cambio continuo en la mezcla: la proporción de exportaciones refinadas ha disminuido mientras que el cobre en concentrado ha crecido. Los volúmenes absolutos de refinado han crecido en los últimos dos años, y todo el incremento va a China. Por el contrario, las exportaciones refinadas que van a Europa son ahora sólo el 35% de lo que eran en 2008.

Parece que el cobre dirigido a las exportaciones de concentrados caerá en ~ 4% año a año en 2016 dado los problemas de Escondida. Sin embargo, los volúmenes de peso bruto, de acuerdo con los datos de aduanas, son de hasta ~ 3%. Esto señala una tendencia en curso: la caída del contenido de cobre en los concentrados en Chile. Como se observa en el gráfico 8, los envíos de peso bruto se han incrementado en ~ 60% desde 2011, de nuevo todo el crecimiento va a China. Esto se compara con sólo una ganancia del 50% en cobre contenido en el mismo período.

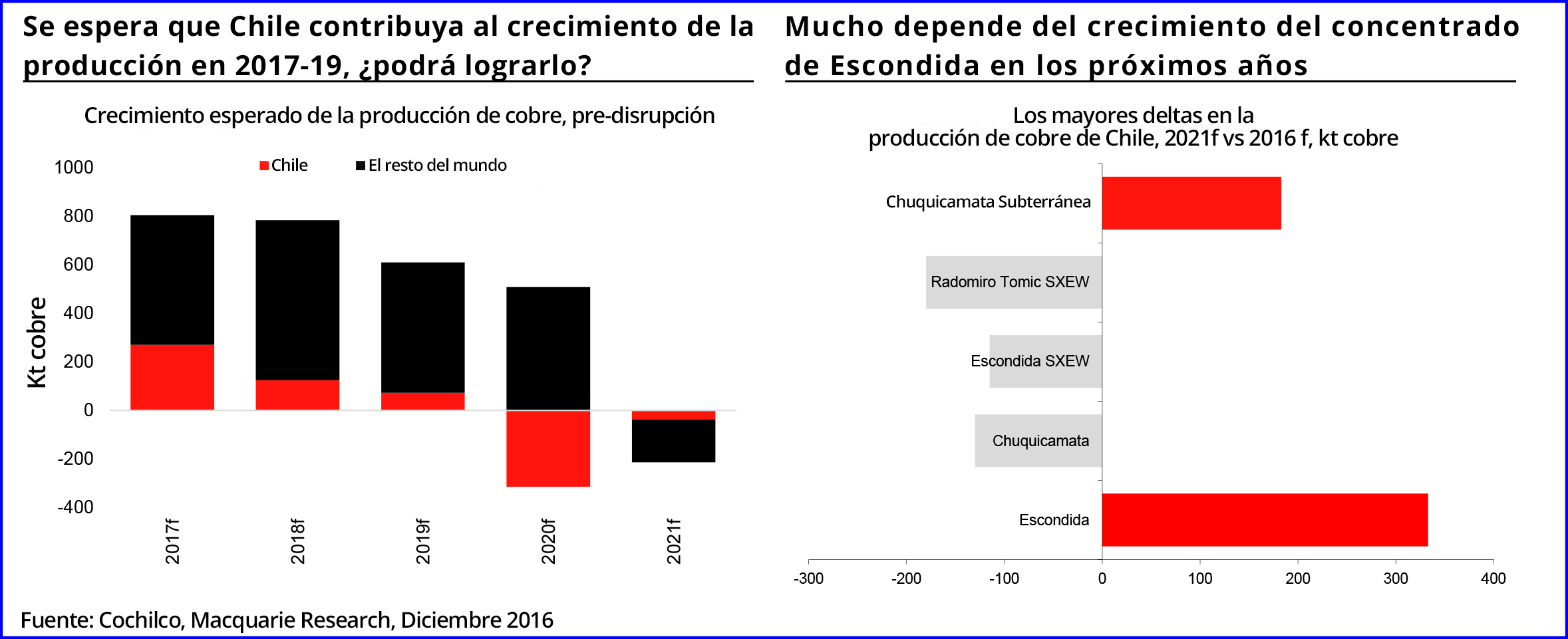

¿Y ahora qué pasa con la producción chilena? En nuestro modelo actual, tenemos un crecimiento que sucederá cada uno de los próximos tres años (pre-interrupción). Si se logra, esto llevaría a la producción chilena a apenas 6 millones de toneladas para 2019, y representaría el 21% del crecimiento global de volumen durante este período – una cantidad que no es insignificante.

¿De dónde viene este crecimiento? Mucho viene de la normalización de la producción de Escondida después de las faltas vistas este año. Esperamos más de 300kt de cobre contenido de la planta en los próximos años – de lejos el delta más grande. No se puede subestimar la importancia de Escondida en el mercado global del cobre en los próximos años.

El crecimiento del concentrado es importante, dado que la producción de SXEW en Chile está ahora en declive terminal, habiendo caído de 2.1 millones de toneladas en 2009 a 2 millones de toneladas en 2012, 1.6 millones de toneladas este año y 1.3 millones de toneladas para 2021. Esto no es inesperado (escribimos al respecto en 2013), pero con las depleciones en Escondida y Radomiro Tomic y la eliminación de más de 100kt de la producción, esto es ahora un tema estructural.

El otro importante proyecto de «crecimiento» en Chile es el cambio de la mina subterránea de Chuquicamata. Esto debería resultar en una ganancia neta para el año 2020 (sobre la caída de la mina a cielo abierto), pero no está exenta de riesgos. Como hemos destacado en una reciente nota de ‘caving’ de nuestro equipo de recursos globales, proyectos como Chuquicamata y su compañero, El Teniente (que estaría pasando un proceso de transición de nivel de mina durante la próxima década), se ven bien sobre una base de incentivos, pero los riesgos involucrados en Las operaciones de espeleología son altas.

El impacto neto es que, siempre y cuando la producción de Escondida se recupere del débil nivel actual, es probable que el mercado global del cobre tenga suficiente concentrado en los próximos 2-3 años. Sin embargo, cualquier debilidad o alteración elevada podría eliminar este avance. Más adelante, vemos que la producción chilena nuevamente declina debido a la falta de nuevos proyectos y disminuciones de SXEW (proceso de extracción por solvente y electrolítica), hasta el punto de que estará muy por debajo de los niveles actuales en 2021 y en camino a otra década perdida en términos de crecimiento. Para el período 2019-21, el riesgo clave a observar es la transición en Chuquicamata. Lampadia