La última publicación de The Economist habla sobre una crisis de la deuda privada de los mercados emergentes, posiblemente como una ‘tercera etapa’ de las consecuencias de la crisis del 2009.

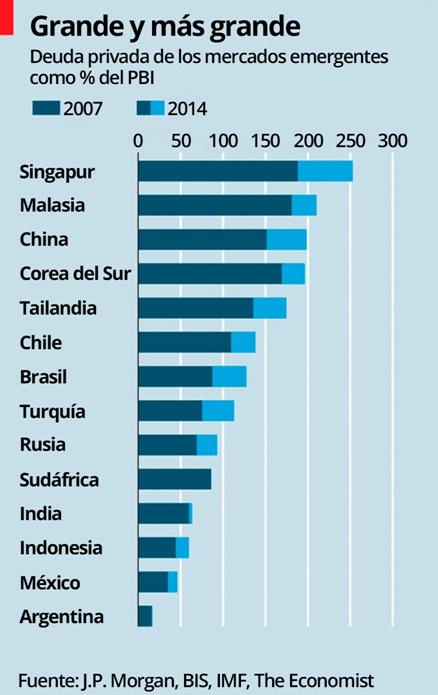

Brasil y Turquía tienen más probabilidades de encontrarse atrapados en una crisis de deuda, afirma The Economist. Esto se debe a que ambos países tienen una elevada deuda privada y dependen de los ingresos de capital, pero ahora los inversores se están alejando por el alza de las tasas de interés en los EE.UU. Otro mercado emergente es Malasia, el cual cuenta con un superávit de cuenta corriente, pero su deuda de los hogares es tan alta (181% del PBI) que probablemente tendrá el mismo problema. Otros mercados emergentes, como China, Corea del Sur o Singapur, estarían más preparados para afrontar sus deudas, por más altas que sean, ya que son economías fuertes y con un gran flujo de capital en inversiones.

En el caso del Perú, hemos tenido un manejo bastante prudente de las cuentas fiscales, manteniendo un superávit en los últimos años. Por otro lado, las empresas peruanas han empezado a endeudarse más, probablemente aprovechando la flexibilización cuantitativa de EEUU y al boom de inversiones de los últimos años (intentando ponernos al día con los demás países después del apagón productivo y de inversión” que nos “regalaron” nuestros gobiernos durante los años 60, 70 y 80). (Ver en Lampadia: ¡No nos confundamos sobre el crecimiento!)

Según el Banco Central de Reserva, la deuda externa privada es de 17.7% del PBI (la deuda pública neta es considerada “insignificante” por Roberto Abusada). Se viene informando escandalosamente en algunos medios que este monto ha crecido mucho en los últimos años (se ha duplicado en solo 6 años). Sin embargo, es importante aclarar que se mantiene en un monto bastante bajo en proporción al PBI, más aún si se considera que la deuda a corto plazo es de tan solo 2% a setiembre de este año. La ventaja de que la deuda sea mayormente de mediano y largo plazo es que no debería generar presiones sobre los balances de las empresas.

Como se puede observar en el cuadro superior, el total de la deuda privada es de 17.7% + 2.0% de corto plazo. Por lo tanto, no llegamos ni al 20% del PBI. Endeudarse es necesario para que las empresas puedan invertir y crecer. China, la economía emergente más fuerte del mundo, tiene una deuda privada de 200% y Singapur, un país-estado con un crecimiento económico estelar, tiene más de 250%.

Lo más importante para un país es la inversión privada. La inversión privada (entre 80-85% de la inversión total) ha sido uno de los principales motores de nuestro crecimiento de los últimos 15 años. Sus virtudes se expresan en la reducción de la pobreza, la desigualdad y la desnutrición infantil además de un crecimiento sostenido. El Perú tiene una gran reserva productiva en la que se tiene que invertir (y para eso debe endeudarse).

Reducir nuestra deuda, y por ende nuestra inversión, produciría una sensación de frustración y debilitaría la capacidad de disminuir la pobreza. Además, como ya hemos mencionado antes en Lampadia, el costo de oportunidad de reducir un punto el crecimiento es enorme en términos de generación de empleo, impuestos y bienestar. (Ver: Los costos de la desaceleración).

The Economist plantea la situación de una “tercera crisis de deuda” por los país que, contrariamente al Perú, no tienen una base solida y han entrado a una recesión (claro ejemplo es Brasil). Hasta Argentina, con todos sus problemas económicos, podrá evitar una crisis ahora que Mauricio Macri, un político pro-empresa y pro-inversión, ha entrado al poder.

La importancia de esta publicación es entender el estado actual de la coyuntura global y como algunos países sufrirán una crisis para la que no están preparados.

La economía mundial

El mundo está entrando en la tercera etapa de una crisis de deuda, esta vez centrada en los mercados emergentes

Publicado por The Economist el 14 de noviembre de 2015

Traducido y glosado por Lampadia

Cuando llega la tercera película de una franquicia, no sólo se inquieta el público; los propios personajes también suelen quejarse. Es su incapacidad para poner fin a los pecados de los guiones anteriores lo que le da a Al Pacino, Michael Corleone, la línea más memorable en «El Padrino: Parte III»: » Justo cuando pensé que estaba fuera… me jalan de nuevo.»

Al igual que con los anti-héroes en secuelas, sucede lo mismo en la crisis de la deuda en el mundo; aparentes conclusiones sólo sirven para establecer la narrativa en nuevas direcciones. Los jefes de familia en Estados Unidos han luchado durante años para pagar el exceso de endeudamiento que obtuvieron durante el auge mundial de los precios de viviendas en la década de 2000. Como consecuencia, la economía ha sufrido un déficit de gasto. Después de 2010, la economía mundial sufrió un segundo golpe cuando llegaron los efectos retardados del auge anterior en una crisis de deuda en la periferia de la zona del euro, la cual en varias instancias amenazó con destruir la unión monetaria.

América ha logrado sobrepasar esta crisis. El gasto de los consumidores está creciendo a un saludable 3% aproximadamente. Los salarios nominales están empezando a aumentar ligeramente en respuesta a un mercado de trabajo más ajustado, permitiéndole a la Reserva Federal poder aumentar las tasas de interés por primera vez desde 2006. Y la deuda familiar parece estar disolviéndose. Lo mismo está sucediendo en Gran Bretaña, que sufrió un boom y una ‘resaca’ bastante parecida a la de EEUU (ver cuadro 1).

Europa fue más lento en manejar su deuda y siempre tiende a quedarse atrás de EEUU y Gran Bretaña en su ciclo económico. No obstante, está teniendo su mejor año de crecimiento desde 2011. Es por estas razones, entre otras, que el FMI pronostica que el PBI mundial va a aumentar a un 3.6% el próximo año; no llega a los niveles vistos en la década de 2000, o cuando los mercados emergentes estaban en auge después de la crisis financiera, pero no está nada mal, teniendo en cuenta la desaceleración que ha comenzado hace unos años en el mundo en desarrollo.

Sin embargo, justo cuando el mundo rico parece sobrepasando su legado de endeudamiento, corre el riesgo de ser arrastrado de nuevo en el fango por una tercera etapa de la crisis de deuda. La deuda que acumularon los mercados emergentes después del boom estadounidense todavía está allí. Ha seguido creciendo aun cuando las economías se han desacelerado y ahora se encuentra ominosamente sobre ellos. En el pasado, el mundo rico tenía el poder para quitarse de encima este tipo de problemas en otros lugares. Pero los mercados emergentes ahora representan la mayor parte de la economía mundial (alrededor del 58%, si los tipos de cambio se miden en paridad de poder adquisitivo). Estos son muy capaces de hundir las recuperaciones del mundo rico, sobre todo si, como en Europa, ya se encuentran más frágiles. Teniendo plenamente en cuenta las consecuencias de la deuda de los mercados emergentes hace que la economía mundial se vea mucho menos segura.

Los pesos de las oportunidades pasadas

La acumulación de crédito en los mercados emergentes comenzó justo cuando el sistema financiero del mundo rico comenzaba a resquebrajarse en 2007. Según las cifras recopiladas por JP Morgan, la deuda del sector privado en los mercados emergentes aumentó de 73% del PBI al final de 2007 a 107% del PBI a finales del año pasado. Estas cifras incluyen los préstamos concedidos por los bancos y los bonos emitidos por las empresas. Incluyendo el crédito concedido por las instituciones financieras no bancarias (los llamados «shadow banks») para el puñado de mercados emergentes donde dichas estimaciones disponibles marcan una subida más pronunciada y una carga total más alta: 127% del PBI.

El auge del crédito en los mercados emergentes fue en gran parte una respuesta al boom de crédito en el mundo rico. Ante el temor de una depresión en sus mercados de exportación más ricos, las autoridades en China provocaron un aumento masivo de crédito en 2009. Mientras tanto, una avalancha de capital por los bajos rendimientos en las economías desarrolladas empujó las tasas de interés a la baja en los países en vías de desarrollo. Esta búsqueda de rentabilidad de los inversionistas del mundo rico los llevó a lugares cada vez más exóticos. Un bono del gobierno en dólares emitido en 2012 por Zambia, un país rico en cobre con un PBI medio por persona de US$ 1,700 al año, ofrecía un interés de tan solo 5.4%; aun así, tuvo 24 solicitudes ya que los inversores del mundo rico clamaban por comprarla. Al año siguiente, una aventura de pesca de atún respaldada por el Estado en Mozambique, un país más pobre que Zambia, fue capaz de recaudar US$ 850 millones a una tasa de interés del 8.5%.

En contraste con los auges de crédito en EEUU y Europa, donde los hogares fueron los principales prestatarios, tres cuartas partes de la carga de la deuda privada en los mercados emergentes es asumida por las empresas: la deuda corporativa se ha disparado desde menos del 50% del PBI en 2008 a casi 75 % en 2014. La mayor parte de los préstamos se hizo en Asia, especialmente en China. Pero Turquía, Brasil y Chile también registraron aumentos sustanciales en la relación de la deuda de las empresas con el PBI (véase gráfico 2). Las empresas de construcción (en particular en China y América Latina) aumentaron mucho su influencia. La industria del petróleo y el gas también fue un participante muy importante, según el último Informe de Estabilidad Financiera Mundial del FMI.

La creciente deuda en los mercados emergentes, no es algo de qué preocuparse por sí solo. Puede que los ahorros estén entrando en los mercados de capitales locales más eficazmente o que hay más y mejores oportunidades de inversión. Lamentablemente, esas posibilidades no parecen dar cuenta de lo que sucede ahora. Mientras que el apalancamiento de las empresas en los mercados emergentes ha estado subiendo, la rentabilidad empresarial se ha caído, dice el FMI. Hay muchas pruebas que sugieren que las acumulaciones rápidas de deuda son características de los períodos de los préstamos indiscriminados que eventualmente terminan en lágrimas.

David Mackie, de JP Morgan, ha analizado 52 episodios en los que la proporción de la deuda privada vs. el PBI aumentó en al menos 20 puntos porcentuales en cinco años. Él encontró que el crecimiento anual del PBI se reduce en casi tres puntos porcentuales en los tres años después de los picos de relación de la deuda. El impacto es menos grave en los países en los que el pico no está marcado por una crisis de algún tipo. Su conclusión está respaldada por la investigación académica. Un artículo de Alan Taylor y Oscar Jorda, de la Universidad de California, Davis, y Moritz Schularick, de la Universidad de Berlín, muestra que en el mundo de los ricos las recesiones mundiales precedidas por un inusualmente rápido crecimiento de créditos bancarios son seguidas por recuperaciones más débiles. En cuanto a la forma en que el crédito se mueve hacia arriba y hacia abajo, como proporción del PBI, se encontró que los mayores aumentos en el crédito en la fase de expansión se correlacionaron con las recesiones más profundas y recuperaciones más lentas.

De hecho, los auges de crédito son algunas de las señales más fiables que indican que se avecinan problemas. La investigación realizada por Pierre-Olivier Gourinchas de la Universidad de California, Berkeley, y Maurice Obstfeld, ahora el Jefe de Economía del FMI, concluye que los auges de crédito han sido uno de los dos mejores predictores de la crisis en los mercados emergentes (el otro es un cambio real apreciando rápidamente la tasa). El aumento de la relación crédito-PBI en nueve puntos porcentuales se asocia con mayores probabilidades de varias desgracias. En los siguientes tres años, la probabilidad de impago de la deuda soberana sube un 11.5%, la de una crisis monetaria se incrementa en un 9.4% y la de una crisis bancaria en un 6.4%.

Tomados en conjunto, estos estudios de las consecuencias del auge del crédito sugieren fuertemente que el crecimiento en los mercados emergentes será mucho más lento de lo que era en la década de 2000 y principios de los 2010s. Con las recesiones ya en marcha en Brasil y Rusia, esto debería moderar las expectativas de que el crecimiento en los mercados emergentes en su conjunto vaya a empujar hacia arriba al resto del mundo.

Hay razones para no exagerar la penumbra que se avecina. La evidencia sugiere que los derroches de los préstamos corporativos, que representan la mayor parte de lo que se está viendo en los mercados emergentes, son menos perjudiciales que las grandes acumulaciones de deuda de los consumidores en América en la década de 2000. Un artículo de Boris Cournède y Oliver Denk de la OCDE, un think-tank, concluye que los auges de la deuda corporativa sólo son la mitad de perjudiciales para el posterior crecimiento del PBI por persona que la elevación de la deuda del consumidor. La investigación de Atif Mian y Emil Verner de la Universidad de Princeton y Amir Sufi de la Universidad de Chicago también sugiere, aunque tentativamente, que el vínculo entre el aumento de la deuda y la caída del crecimiento del PBI es más débil cuando el préstamo es a las empresas y no los hogares. La disminución de precios de la vivienda podrían volver las caídas en los préstamos hipotecarios más perjudiciales que las crisis de la deuda corporativa, ya que deprimen la riqueza de todos los consumidores y no sólo los endeudados.

Cambios más amplios en la economía mundial se oponen a una repetición de las famosas crisis de los mercados emergentes en el final del siglo 20, como la «crisis del tequila» de México en 1994 o la crisis financiera asiática de finales de 1990. En el pasado, los bancos del mundo rico les prestaban a los países más pobres en dólares. Eso quería decir que cuando las cosas iban mal en la moneda local, la carga de la deuda era aún mayor. Esta vez, sin embargo, gran parte de la entrada de capital ha sido en bonos de moneda local, lo que significa que cuando las monedas se debiliten, algunas de las pérdidas se compartirán automáticamente con los inversionistas del mundo rico. Sigue siendo un golpe, pero distribuido de esta manera no tiene el mismo impacto. Lo que es más, los recuerdos de las crisis pasadas han llevado a los gobiernos de Asia, en particular, a aumentar sus reservas de divisas. Ahora son un baluarte contra una salida repentina de capital extranjero. Aún así, algunas empresas se enfrentarán a un desequilibrio entre sus ingresos (en moneda local) y sus deudas, y un arsenal de reservas no podrá ayudarlos. Después de todo, las reservas de divisas están en manos de los gobiernos, no empresas. «En una crisis, el dinero está en un solo lugar, pero los agujeros están en un lugar diferente», dice Taylor.

Aun teniendo en cuenta las circunstancias atenuantes, el alcance de la última entrega de la saga de la deuda para hacer más daño está claro. Brasil y Rusia ya están sumidos en profundas recesiones. El FMI calcula que el PBI de Brasil se contraerá este año en torno al 3% y Rusia en un 4%. Sudáfrica, Turquía y Malasia han visto sus monedas caer en picada en los últimos dos años. Después de 2007, hubo una inundación de capital de los mercados ricos a los emergentes (véase el gráfico 3). Pero ahora está fluyendo hacia el otro lado. El aumento de las tasas de interés en Estados Unidos podría convertir esa inversión en una derrota.

Triage del Mercado

Esto hace que sea difícil ser optimista con los mercados emergentes en general. Sin embargo, «también es difícil pensar en quién podría caer», dice George Papamarkakis del Norte Asset Management, un fondo de cobertura. Esto es en parte porque, como señala Manoj Pradhan, de Morgan Stanley, hay dos tipos de mercados emergentes, y los que tienen la deuda más grande no son en general del tipo más dispuestos a crisis agudas.

El tipo clásico de los mercados emergentes tiene un déficit de cuenta corriente y es propenso a la inflación. Su banco central tiene que prestar atención obsesivamente a la tasa de cambio: demasiado bajo y alimenta la inflación; demasiado alto y afecta a las exportaciones. El otro tipo, demasiado nuevo como para figurar en los libros de texto en las crisis de los mercados emergentes, tiene un superávit abundante en cuenta corriente, enormes reservas de divisas y finanzas públicas, pero decentes porciones de la deuda privada y un exceso de capacidad de producción de bienes, dejándolo propensos a la deflación.

Los mercados emergentes más altamente endeudados, como China, Corea del Sur, Singapur y Tailandia quizá, en su mayoría, caen en segunda categoría de Pradhan. Es poco probable que sufran un accidente brusco provocado por la fuga de capitales; la mayoría de ellos tienen formidables defensas contra una crisis de balanza de pagos. Pero esa estabilidad también significa que los problemas provocados por el exceso de deuda persistan por varios años. Con la inflación, las tasas de interés ausentes pueden mantenerse bajas; haciendo que el costo de la deuda sea manejable, al menos por un tiempo. Y los bancos fuertemente influenciados por los gobiernos pueden no estar dispuestos a hacer frente a la morosidad empresarial, porque van a dar lugar a cierres de fábricas. En cambio, la deuda pendiente se perpetúa como préstamos incobrables, creando empresas e industrias zombis. El exceso de capacidad empuja hacia abajo los precios de fábrica, lo que perjudica las ganancias y la inversión. El capital está atrapado en las empresas y sectores de bajo rendimiento, lo que debilita de manera constante crecimiento del PBI.

Un segundo grupo de países, entre ellos Brasil y Turquía, está en riesgo más inmediato. Estas son las economías emergentes del tipo más clásico. Vieron una acumulación de la deuda privada a partir de 2007, muchos de ellos en el sector empresarial. Sus grandes déficits por cuenta corriente los hacen dependientes de los préstamos extranjeros para sostener el crecimiento del PBI. A medida que la perspectiva de un aumento en las tasas de interés por parte la Reserva Federal atrae capital de regreso a Estados Unidos, estos países se vuelven más vulnerables a una mayor debilidad de sus monedas. Eso alimenta la inflación. Las mayores tasas de interés necesarias para frenar la inflación y para frenar la salida de capitales vuelven más costoso pagar la deuda. En tales circunstancias, la presión para abordar el problema de la deuda es mayor y el impacto en la economía es potencialmente más dramático; estos son los países que están en mayor riesgo de verdaderas crisis. No todos los países de este tipo de peligro tienen déficit por cuenta corriente. Malasia tiene un superávit, pero probablemente todavía pertenece en esta categoría debido a su alto endeudamiento del sector privado (181% del PBI), el debilitamiento de su moneda y sus fuertes lazos comerciales con la desacelerada economía de China.

Hay un tercer tipo de mercado emergente, sin embargo: las economías que están menos arruinadas por la deuda del sector privado o tienen otras razones para ser optimistas sobre el crecimiento. India está en esta sección. Como otros en Asia, la India vio un disparo del crédito corporativo después de 2007. Pero su auge de la inversión llegó a sus frenos antes que en otros lugares; la deuda total del sector privado era un (comparativamente modesto) 60% del PBI en 2014 (aunque esto también es en gran parte debido a que el mercado de deuda de los consumidores no está suficientemente desarrollado). El banco central ha ejercido presión sobre los bancos de propiedad estatal para que reconozcan las deudas incobrables y la legislación de bancarrota, para ayudar a aclarar el lío pendiente.

El FMI prevé que el PBI de la India aumente en un 7.3% en 2016, lo que hará que sea la economía de mayor crecimiento del mundo. Se ve menos afectada por la desaceleración en China que otras economías asiáticas y la reducción a la mitad del precio del petróleo que ha afectado a los productores asiáticos como Malasia ha sido una gran ayuda a la India, que importa el 80% del petróleo que consume. La cuenta corriente se ha acercado a un equilibrio, en parte debido a los bajos precios del petróleo, pero también debido a la pronta acción tomada después de las preocupaciones sobre una posible salida de capital de los mercados emergentes, lo cual desató una mini-crisis (llamada «rabieta taper») en 2013 . La inflación, que estaba en dos dígitos en 2013, se redujo a 4.4% en septiembre; el precio del petróleo ha ayudado, pero también lo han hecho las medidas para frenar la inflación de los precios de alimentos. Las tasas de interés se han reducido de manera constante este año del 8% al 6.75% y hay posibilidades de que el banco central haga más recortes.

Destellos de esperanza

El problema en Brasil y Rusia y la volatilidad del mercado de valores de China, han hecho de la India un refugio cada vez más atractivo. Pero al mirar más de cerca, es posible encontrar otras economías en desarrollo más o menos grandes que no se ven afectadas por deudas corporativas. México, a pesar de ser un exportador de petróleo, sólo vio un modesto aumento en el crecimiento de la deuda después de 2007. Su carga de deuda privada ascendió a sólo el 35% del PBI a finales del año pasado. Está más estrechamente ligada a Estados Unidos, una economía que se está escapando de sus problemas de deuda privada, que a China, que todavía tiene que lidiar con ellos.

Pakistán, como la India, se beneficia de los bajos precios del petróleo y ha visto una dramática caída de la inflación y un repunte del crecimiento del PBI. Argentina casi no tiene ninguna deuda privada y podría deshacerse de su reputación por la mala gestión económica crónica con Mauricio Macri. Rusia, aunque todavía sumida en la recesión, podría volver a crecer antes de lo que muchos esperan en respuesta a una devaluación bastante brutal del rublo. «Es difícil para Rusia a bajar mucho más «, reconoce Pradhan. Su gobernadora del banco central, Elvira Nabiullina, está bien considerada. Y al igual que la India, Rusia tiene relativamente altas tasas de interés, lo que le da «un arsenal de la política monetaria» para soportarlo.

En el período inmediatamente posterior a 2007, la tasa de crecimiento de la economía mundial era una competencia entre los mercados emergentes, que presionan hacia adelante, y los obstáculos puestos en el camino del progreso por los males del mundo rico. Todo se ha volteado ahora, con una deuda a punto de exacerbar la crisis en algunas partes del mundo en desarrollo y de cortar perspectivas a largo plazo en otros.

La respuesta de los bancos centrales del mundo rico a las ansiedades que crea este cambio, ofrece pistas sobre cómo se verá afectada cada región. La Reserva Federal de Estados Unidos estaba a punto de subir las tasas de interés en septiembre, pero lo retrasó debido a las preocupaciones sobre China. Ahora parece que va en un aumento de la tarifa en diciembre. La sensación es que la recuperación de Estados Unidos es lo suficientemente robusta como para hacer caso omiso a los problemas de otros lugares.

La zona euro, por el contrario, se ve mucho menos sana. La zona de la moneda es más abierta al comercio de América. A Alemania en particular le ha ido bien fuera del boom de deudas corporativas en los mercados emergentes, que estimularon la demanda de los bienes de capital en los que se especializa. Así que la recuperación de Europa, siempre más frágil que la EEUU, está en mayor riesgo. Mario Draghi, presidente del Banco Central Europeo, ha señalado que la flexibilización monetaria adicional, incluyendo una mayor flexibilización cuantitativa y un recorte en la tasa de depósitos del banco central, parece estar sobre la mesa.

Más flexibilización cuantitativa en Europa mientras que en EEUU se ajusta la política monetaria es una receta para un dólar más fuerte. Si el dólar sube lo suficiente, dañaría los ingresos por exportaciones de EEUU y eventualmente avanzaría a través de una inversión más débil y un menor crecimiento del PBI. Así, la FED podría encontrar que incluso un aumento gradual de las tasas de interés tendrá que ser interrumpida.

Algunas historias llegan a un final satisfactorio. Algunos, como la saga de El Padrino, han pasado su época de bienvenida. Las crónicas de la deuda parecen encajar firmemente en la segunda categoría. La ambición de Michael Corleone era resolver todos los negocios de la familia; pero nada se queda resuelto para siempre. L