Ale Costa

Curadora de Economía del Comité de Lectura

De su Twitter, 9 de setiembre 2021

Glosado por Lampadia

Lo explico en un hilo a pedido del público:

Primero, veamos qué es la tasa de interés de referencia. Suena complicado, pero en realidad, es una tasa de interés (como la que te cobran por un crédito) que sirve, como su nombre lo dice, como referencia para otras operaciones en el sistema financiero.

¿Qué operaciones se hacen con esa tasa?

La tasa de referencia o tasa clave determina el costo de las operaciones interbancarias de muy corto plazo, es decir, la tasa de interés que le cobra un banco a otro banco por prestarle dinero por un día.

Estas son de las operaciones de menor costo en el sistema financiero. Recordemos que la tasa de interés refleja el riesgo de que no te paguen el crédito y prestarle a otro banco tiene bajísimo riesgo. Además, es de un plazo cortísimo. Es como la pieza más chicha de este meme.

La tasa influye, primero, en los costos de que la liquidez (el dinero) fluya en el sistema financiero. A mayor tasa, menores flujos de liquidez y, a menor tasa, mayor flujo. En cristiano: si la tasa sube, habrá menor dinero circulando/si la tasa baja, circulará más dinero

Así, moverla hará que poco a poco las tasas de interés del resto de créditos suba o baje, de modo que terminará definiendo cuánto cuesta obtener dinero en una economía. Este efecto se va dando en el tiempo.

Su capacidad para determinar el costo del dinero es la razón por la que el @bcrpoficial y la mayoría de bancos centrales usan esta tasa como su principal herramienta de política monetaria para cumplir con su meta primigenia: combatir la inflación.

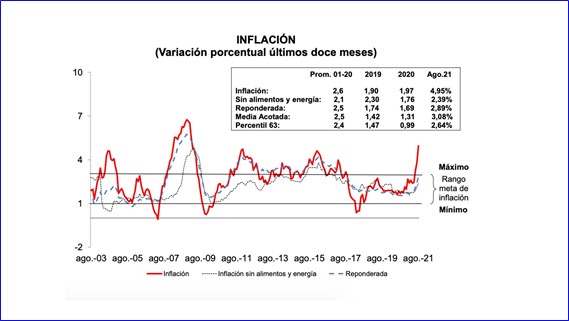

La política monetaria (PM) es la parte de la política económica que busca controlar cuánto dinero hay en la economía para moderar la inflación y estimular el crecimiento. En el Perú, la maneja el BCR, que se fija como meta mantener la inflación entre 1% y 3% al año.

Cuando la inflación se escapa de ese nivel, el BCR puede elevar esa tasa para echarle un poco de «agua fría» a la economía (PM restrictiva). Cuando el dinamismo de la economía (y la inflación) baja, como a inicios del 2020, puede bajarla para meterle «gasolina» (PM expansiva).

¿Por qué? Porque al definir el costo del dinero, facilita o dificulta que las personas y empresas compren, es decir, alimenta o reduce la demanda. La inflación (incremento de precios), en términos básicos, se genera cuando la demanda supera a la oferta.

Esto suele suceder cuando las economías se reactivan después de las crisis: la demanda (capacidad de comprar cosas) se recupera más rápido que la oferta (capacidad de producir cosas). Y eso ahora está generando en el mundo un alza fuerte de los precios de las materias primas.

¿Qué está pasando en Perú? Pues que la inflación ha subido fuertemente en los últimos meses. En agosto, llegó a casi 5%, su mayor nivel desde 2009 (luego de la crisis financiera) por dos factores: la inflación internacional y el alza local del tipo de cambio.

El Perú importa inflación al importar insumos como el trigo, el maíz y el aceite de soya para producir pan, pollo o aceite vegetal. Y esto se intensifica por la fuerte alza del dólar, que eleva aún más los precios que pagan los importadores por esos insumos y productos terminados.

Los combustibles también han subido en el mundo y eso, agravado por el mayor tipo de cambio, eleva los costos de transporte de los productos y todo eso encarece la electricidad (parte de los costos de todos los productos). Todo alimenta la inflación.

Pero en economía, no solo juegan los números, la realidad o el presente. También cobran importancia las expectativas: si todos creemos que los precios van a seguir subiendo, tomaremos decisiones que van a terminar alimentando la inflación.

Y lo que ha pasado en agosto es que, por segundo mes consecutivo, esas expectativas están subiendo. Según la encuesta que hace todos los meses el BCR, los analistas, entidades financieras y empresas creen que en los próximos 12 meses la inflación estará por encima de la meta.

¿Por qué son importantes las expectativas ahora? Porque el BCR considera que la inflación actual es temporal, pero si las expectativas siguen subiendo y se mantienen altas, la alta inflación podría quedarse por más tiempo y convertirse en un verdadero problema macroeconómico.

El alza de la tasa de referencia tiene efecto real, pero toma tiempo. En primera instancia, puede cambiar esas expectativas. El BCR está diciéndoles a los agentes económicos que no va a tolerar una alta inflación y que va a hacer todo lo posible para combatirla.

¿Cómo manda ese mensaje?

Con la magnitud del alza. El BCR suele subir la tasa de 0.25 en 0.25 puntos porcentuales, así que hacer un alza de 0.50 puntos es como escribir un tweet en MAYÚSCULAS.

Según @EconomiaDiaADia, los únicos antecedentes son en agosto y setiembre del 2010.

El BCR ha dicho que «la política monetaria continúa siendo expansiva con una tasa de interés de referencia históricamente baja. La presente decisión no implica necesariamente un ciclo de alzas sucesivas en la tasa de interés de referencia»

Con esto, el BCR quiere calmar a quienes temen que el alza de tasas pueda seguir. ¿Por qué el temor? Porque si se encarece más el dinero, se encarecen las inversiones, se reduce la demanda y, por lo tanto, se dificulta la reactivación económica. Ese es el costo.

Otros países como Estados Unidos están planeando retirar sus estímulos monetarios (bajas tasas o inyección de dinero comprando bonos) para evitar que sus economías se «recalienten», generando inflación. Sin embargo, la economía peruana está lejos de esa situación.

El BCR, entonces, está haciendo su trabajo. Sin embargo, falta que el Gobierno haga lo suyo y empiece a generar confianza y reducir la incertidumbre (que es lo que ha alimentado el alza del dólar) y se ponga las pilas para estimular que la economía peruana siga creciendo. Lampadia