Las crisis de deuda de los sistemas públicos de pensiones aún siguen siendo un problema de las arcas fiscales, inclusive en el mundo desarrollado. Un reciente artículo publicado por The Economist, que compartimos líneas abajo, da cuenta de cómo el financiamiento de las pensiones de los burócratas en EEUU se ha vuelto insostenible ante el incremento de la esperanza de vida, las planillas gubernamentales, entre otras razones.

Y es que, como nos hemos extendido en numerosas oportunidades (ver Lampadia: Lo importante es lograr cobertura universal, El IGV y las pensiones, ONP: Inclusión o Exclusión) el problema de estos fondos es el factor intrínseco de sus estructuras de carácter común, siendo los sistemas de capitalización individuales privados largamente superiores no solo por los retornos que proveen, producto de las inversiones en los mercados de capitales efectuadas, sino también por sus consecuentes altas tasas de reemplazo en relación a los sistemas públicos.

En un contexto de envejecimiento global, que se prevé golpeará con fuerza ya no solo a los países de ingreso alto sino también al tercer mundo en los próximos años, se hace imperativa la eliminación de estos esquemas, puesto que dependen, fundamentalmente, de un aporte creciente de jóvenes para financiar a la población en edad de jubilación, que además son cada vez, una menos proporción. El traspaso de los pensionistas a los sistemas de capitalización individual, en los que es posible hacer un tracking de los aportes durante toda la vida laboral a diferencia de las bolsas de fondo común, acabaría progresivamente con los enormes forados fiscales de los sistemas públicos. Creemos que esta es la única solución a este gran problema que acontece en todas las sociedades del globo. Lampadia

El agujero de pensiones multimillonario de EEUU

Las pensiones públicas son lamentablemente insuficientes

El punto de crisis llegará pronto

The Economist

16 de noviembre, 2019

Traducido y comentado por Lampadia

Muchos trabajadores del sector privado ya no los tienen. Pero la mayoría de los empleados del sector público en EEUU todavía tienen derecho a un beneficio valioso: una pensión vinculada a su salario final. Un problema de larga data es que los estados y las ciudades, que financian sus planes de manera diferente al gobierno federal, han sido negligentes al reservar suficiente dinero para cubrir estas promesas.

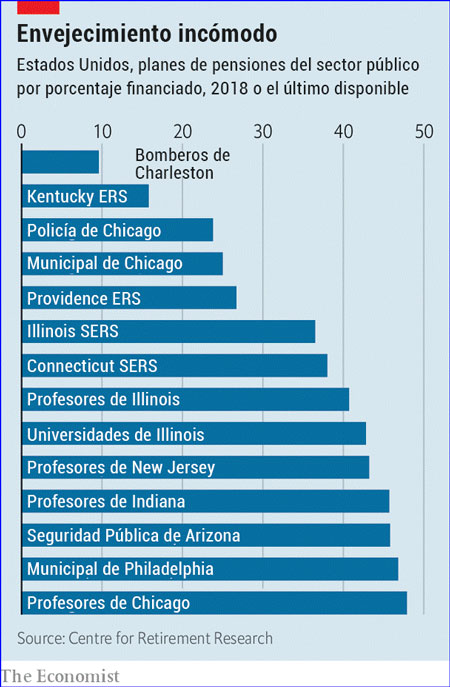

El agujero negro resultante se está volviendo cada vez más alarmante. Aunque el mercado de valores estadounidense ha alcanzado niveles récord, el fondo de pensiones promedio del sector público tiene un déficit mayor en términos porcentuales que en 2000 o al comienzo de esta década. En algunos estados y ciudades, los esquemas tienen menos del 50% de financiación; Illinois tiene seis de los peores.

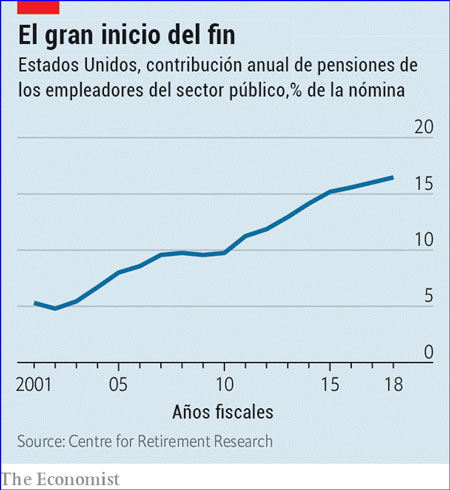

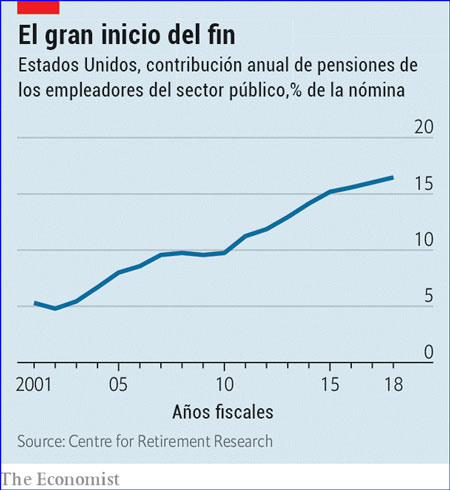

El costo de las promesas de pensiones ha aumentado porque las personas viven más tiempo, por lo que terminan sacando más provecho del pozo. Algunos estados y ciudades han respondido tratando de evadir sus obligaciones y reducir los beneficios que obtienen los jubilados, pero los tribunales a menudo han decidido en contra de ellos, dictaminando que un contrato es un contrato. Como resultado, los estados, las ciudades y otros organismos públicos se ven obligados a canalizar cada vez más los planes de pensiones. Después de haber aportado el equivalente al 5.3% de sus facturas de nómina ordinarias en 2001, los empleadores del sector público ahora pagan, en promedio, el 16.5% anual.

Incluso esas contribuciones no han sido suficientes. Los políticos a menudo no han pagado tanto como recomiendan los actuarios. En 2009, los actuarios para el esquema de “Maestros de Illinois” pidieron al estado toser US$ 2,100 millones; pagó solo US$ 1,600 millones. Para 2018, la factura anual había aumentado a US$ 7,100 millones, pero el Estado pagó solo US$ 4,200 millones. El agujero en el esquema de pensiones se profundizó a US$ 75,000 millones en 2018, o alrededor de US$ 6,000 por cada ciudadano en el estado. Y eso es solo para los maestros.

El problema aún podría empeorar. Los planes de pensiones son vulnerables a una recesión del mercado y muchos quedaron tambaleándose después de la crisis financiera mundial de 2008-09. Incluso si los mercados no caen, sufrirían en un largo período de rendimientos lentos. Eso parece plausible dado que los rendimientos de los bonos del Tesoro a 30 años son solo del 2.4% y las valoraciones de las acciones estadounidenses se extienden en relación con su promedio histórico. Algunos esquemas apuestan por «activos alternativos» como fondos de cobertura y capital privado para llenar el vacío. Pero los retornos de los fondos de cobertura han sido decepcionantes durante la última década, y la industria de capital privado no es lo suficientemente grande como para absorber US$ 4 trillones de activos de pensiones del sector público.

Y hay un problema final: la contabilidad de los esquemas. Al calcular cuánto necesitan reservar hoy, todos los esquemas financiados deben calcular cuánto es probable que paguen en el futuro. Esto significa usar una tasa para descontar el costo de los pagos de pensión de mañana. Cuanto mayor sea la tasa utilizada, menor será el costo. Los planes de pensiones del sector público pueden usar la tasa de retorno de la inversión asumida como su tasa de descuento, a pesar de que todavía tendrán que pagar pensiones, ya sea que obtengan ese rendimiento o no. Naturalmente, esto ha llevado a un cierto optimismo sobre los rendimientos futuros: muchos suponen un 7-7.5% al año.

En el sector privado, una promesa de pensión se considera una deuda y debe descontarse a los rendimientos de los bonos corporativos, que se encuentran en niveles históricamente bajos. Esto hace que las pensiones parezcan más caras y explica por qué muchas compañías han cerrado sus planes de salario final. Si el sector público tuviera que usar el mismo enfoque, su índice de financiamiento promedio sería mucho más bajo que el 72% de hoy y el agujero resultante, actualmente en US$ 1,600 millones, en total sería mucho mayor.

Los organismos públicos tendrán que aumentar aún más sus contribuciones. Un estudio realizado por the Centre for Retirement Research descubrió que en los estados más afectados, Connecticut, Illinois y Nueva Jersey, los costos de las pensiones en 2014 ya representaban el 15% de los ingresos totales. Eso desencadenará una restricción en las finanzas públicas, ya que otros gastos deben reducirse o los impuestos deben aumentarse. Cualquiera será especialmente difícil para las personas más jóvenes y los trabajadores del sector privado, que no obtienen los mismos beneficios.

La crisis de las pensiones ha estado retumbando durante años, pero algunos estados y ciudades pronto entrarán en una espiral descendente, en la que los costos de las pensiones conducen a malos servicios públicos o aumentos de impuestos, lo que a su vez alienta a los trabajadores y las empresas a mudarse y que luego reduce el impuesto base, haciendo promesas aún menos asequibles. Cuando eso sucede, algunos estados y ciudades caerán en un agujero negro. Lampadia