En los últimos tiempos gran parte del debate económico se ha centrado en el aumento de la desigualdad que se habría producido en los países más ricos.

Lamentablemente, este desarrollo se ha manejado sin el debido cuidado, planteando una generalización de la desigualdad para todo el planeta. La verdad, como hemos explicado anteriormente, es que durante las últimas décadas la desigualdad se ha reducido dramáticamente en los países emergentes. Ver en Lampadia: Las dos caras de la desigualdad en el mundo y Contundente reducción de la desigualdad.

Ahora, según nuevas investigaciones serias, como la que presentamos líneas abajo, se habría sobreestimado sustancialmente, el aumento de la desigualdad en EEUU, lo que pone en entredicho la gran movilización mediática al respecto, y quita sustento al fenómeno populista que ha hecho carne, precisamente, en los países ricos.

Esperamos que, con estas nuevas investigaciones, amaine el aprovechamiento periodístico de un tema tan sensible como la desigualdad y, por supuesto, la peligrosa ola populista, que ya ha afectado la política de países muy importantes para la salud global.

Un nuevo estudio dice que gran parte del aumento de la desigualdad es una ilusión. ¿Deberíamos creerlo?

Todos aceptan que la desigualdad creció. La pregunta es cuánto.

Por Dylan Matthews

VOX.COM

10 de enero de 2018

Traducido y glosado por Lampadia

Manifestaciones de desigualdad de ingresos y riqueza, en un evento de caridad en la ciudad de Nueva York. Andrew Lichtenstein / Corbis vía Getty Images

Pocos hallazgos económicos han penetrado tanto en la conciencia pública en los últimos años como este: la desigualdad de ingresos se ha disparado en las últimas décadas, y el top 1% de la sociedad de manera particular.

Los economistas Emmanuel Saez de UC Berkeley y Thomas Piketty de la Escuela de Economía de París han estado documentando un aumento masivo en la desigualdad de ingresos desde 2003 utilizando registros híper-detallados del IRS. De acuerdo con sus últimos datos, compilados con Gabriel Zucman de Berkeley, el top 1 % del ingreso nacional, después de que se toman en cuenta los impuestos, aumentó de 9.1 % en 1979 a 15.7 % en 2014.

Es difícil exagerar la influencia de esta línea de investigación. Ganó la medalla John Bates Clark, el premio más prestigioso de Estados Unidos para economistas académicos, convirtió al libro de Piketty en un best-seller internacional y ayudó a enmarcar el debate sobre la desigualdad de Occupy Wall Street y las propuestas de la Casa Blanca de Obama. El director de presupuesto del presidente Obama, Peter Orszag, escribió en 2009 que el trabajo de Saez » tuvo mucha influencia en el presupuesto del presidente».

Pero otro artículo publicado recientemente sugiere que el aumento en la desigualdad que Piketty y Saez han documentado es una sobreestimación dramática.

Gerald Auten y David Splinter, economistas en el Comité Conjunto de Impuestos del Congreso y la Oficina de Análisis Fiscal del Departamento del Tesoro, utilizaron los mismos datos impositivos del IRS que Piketty, Saez y Zucman. Descubrieron que la participación de los ingresos del top 1 % después de impuestos aumentó de 8.4 % en 1979 a 10.1 % en 2015, un aumento inferior a un tercio del total.

Lo que se ve en el papel como un gran aumento de la desigualdad en la década de los ochenta y en adelante, sostienen Auten y Splinter, es en realidad el simple cambio del manejo del dinero en respuesta a los cambios de la legislación impositiva de la era Ronald Reagan. En 1980, la tasa impositiva máxima sobre los ingresos individuales era del 69.13 %; en 1989, y disminuyo en más de la mitad, a 28 %.

En las décadas de 1960 y 1970, las empresas generalmente reinvertían sus ganancias en lugar de darles aumentos a los ejecutivos: las altas tasas impositivas significaban que esos salarios serían en gran medida gravados. La reinversión del dinero finalmente benefició a los accionistas de la compañía al aumentar el valor de la compañía, y beneficiar a los accionistas significa beneficiar a las personas ricas. Poseer acciones corporativas era mucho más raro para las personas de clase media en los años 60 y 70 antes del aumento de las pensiones e impuestos.

Después de los recortes de impuestos, las compañías comenzaron a dirigir más dinero a los aumentos. En lugar de explotar la desigualdad real, escriben Auten y Splinter, los cambios impositivos de Reagan cambiaron principalmente el dinero que solía destinarse a las personas ricas a través de las acciones, de modo que este dinero llegaba a las personas ricas en forma de salario.

Eso parece un gran aumento en la porción del pastel de los ricos, porque los sueldos más altos aparecen en las declaraciones de impuestos, pero no es un creciente valor para los accionistas, al menos hasta que se vendan las acciones.

Auten y Splinter argumentan que el aumento salarial es en gran medida una ilusión. Estos cambios de compensación y otros problemas de medición, representan el 85 % del aumento aparente en el top 1 % de los ingresos después de impuestos desde 1960.

Por su parte, Piketty, Saez y Zucman argumentan que los datos de Auten y Splinter son incompletos y se basan en una forma poco realista de tratar los impuestos corporativos. Insisten en que el descubrimiento de que la desigualdad ha aumentado dramáticamente es válido y se mantiene incluso después de considerar estos temas.

La literatura sobre desigualdad de ingresos está creciendo rápidamente y está cargada de implicancias políticas. Auten y Splinter son investigadores serios y no partidistas, pero es fácil imaginarse que los políticos conservadores se aferren a sus hallazgos para argumentar que la desigualdad no es tan importante. Su trabajo no es la última palabra sobre el tema, y aún queda mucho por hacer. Pero ilustra lo difícil que es tener una idea completa de lo que está sucediendo con la desigualdad.

El caso de que estamos exagerando el aumento de la desigualdad

Auten y Splinter hicieron un ajuste con el supuesto que las altas tasas impositivas de los años sesenta y setenta se crearon para que las corporaciones acumularan dinero manejando todas las ganancias obtenidas por las corporaciones como ingresos para las personas que poseen corporaciones. Usan los dividendos y el impuesto a las ganancias de capital para estimar la cantidad de acciones corporativas que poseen los contribuyentes individuales, y luego distribuyen las ganancias a los contribuyentes.

Este no es el único ajuste que hacen. Las tasas de matrimonio, según Auten y Splinter, han caído sustancialmente en el último medio siglo. Alrededor del 69 % de los contribuyentes se casaron en 1960, en comparación con el 39 % en 2015. Pero básicamente no ha disminuido entre los estadounidenses más ricos: el 90 % del top 1 % de los contribuyentes se casaron en 1960 y el 86 % en 2015.

Eso puede sesgar los resultados cuando se comparan los declarantes de impuestos, que pueden ser personas solteras o parejas casadas (incluidas las parejas casadas donde ambas personas trabajan), entre sí. Si los ricos son más propensos a casarse, eso aumenta artificialmente los ingresos de las unidades impositivas ricas, al hacer más probable que esas unidades incluyan dos personas en lugar de solo una.

«Para controlar estas tasas decrecientes de matrimonio, nuestro análisis define los grupos de ingresos en función de la cantidad de adultos, en lugar del número de unidades impositivas», escriben. «Esto significa que cada percentil incluye el mismo número de adultos en lugar de la misma cantidad de unidades impositivas». Este ajuste por sí solo reduce la porción del ingreso del top 1 % en un 10 %.

Para tener una idea completa de los ingresos, Auten y Splinter hacen muchos de los mismos ajustes que Piketty, Saez y Zucman hacen en su trabajo más reciente, incluyendo la incorporación de beneficios no gravados como seguro de salud, ajustando los ingresos no reportados al IRS, añadiendo transferencias del gobierno, etc.

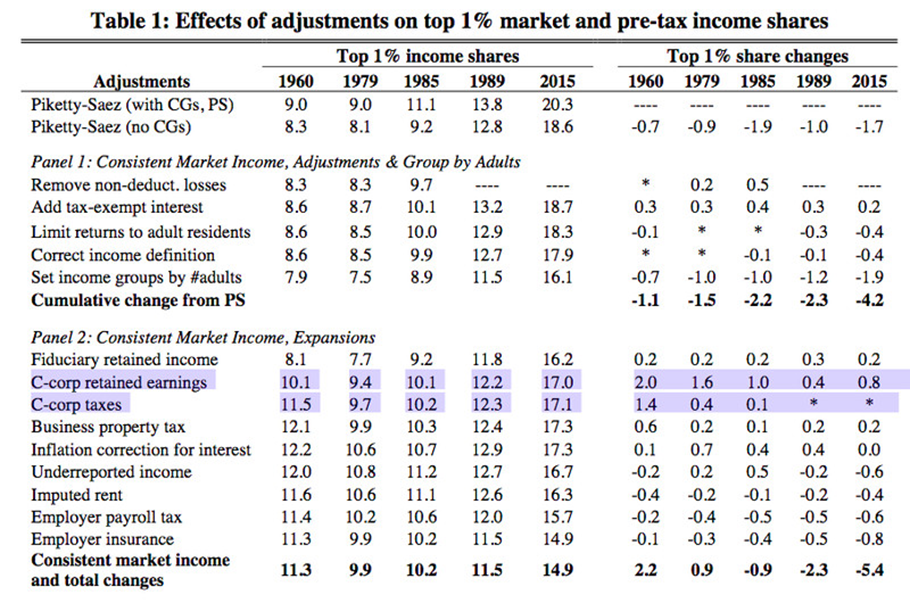

Encuentran que agregar las ganancias corporativas, incluidas las que grava el gobierno federal, aumenta sustancialmente la parte del ingreso del top 1 % en 1960 y 1979, pero solo aumenta levemente su participación en 2015. El efecto de agregarlas es reducir el crecimiento en el top 1 % considerablemente:

Al incluir las ganancias corporativas, la medida de la desigualdad cambia

Auten y Splinter 2017

Pero otros ajustes, como la adición de impuestos a la nómina del empleador en los ingresos antes de impuestos de los empleados, incluido el seguro de salud, también marcan la diferencia. El gran cambio no es el resultado de solo un puñado de cambios, sino el efecto acumulativo de todos estos ajustes. Antes de los ajustes, los datos de referencia de Piketty-Saez encontraron un aumento de 11.3 puntos porcentuales en la participación del top 1 % en los ingresos desde 1979 hasta 2015. Luego, el impulso se redujo a cinco puntos.

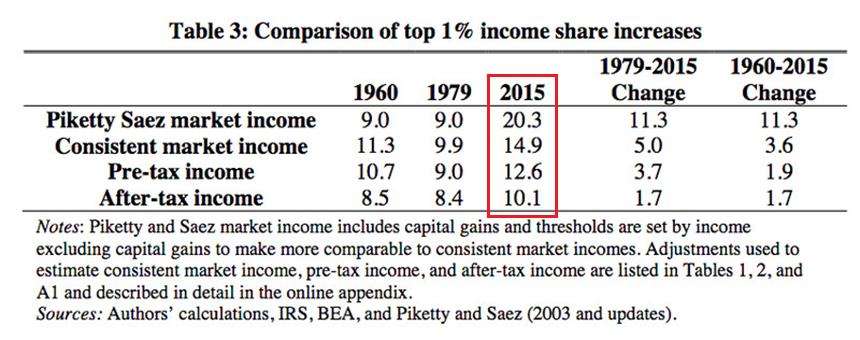

Agregar el ingreso por transferencias de los programas del gobierno y luego aplicar impuestos para obtener ingresos después de impuestos, esto reduce aún más la escala del aumento. Comparemos los números de Piketty-Saez a continuación (con el aumento de 11.3 puntos) con la medida de ingresos después de impuestos que diseñan Auten y Splinter (con solo un aumento de 1.7 puntos):

Comparando Auten / Splinter con Piketty-Saez

Auten y Splinter

Piketty, Saez y Zucman responden

Piketty, Saez y su coautor Zucman no están tan lejos del análisis de Auten y Splinter como uno podría pensar. En un trabajo reciente, han ido más allá de simplemente medir el «ingreso de mercado» antes de impuestos usando declaraciones de impuestos, datos de encuestas y otras fuentes para construir lo que llaman «cuentas nacionales distributivas». Esta investigación intenta tomar cada dólar en la economía estadounidense en un año determinado y asignarlo a individuos específicos, y luego observar la distribución de ese ingreso.

Este enfoque produce un aumento más modesto en el top 1 % superior comparado con la duplicación del 9 % al 20.3 % que muestran los datos de ingresos del mercado. En cambio, los datos de las cuentas nacionales muestran que el top 1 % del ingreso nacional después de impuestos creció del 9.1 % en 1979 a 15.7 % en 2014.

Pero eso sigue siendo un impulso más grande que lo que muestra el documento de Auten y Splinter. Entonces, ¿qué explica la diferencia?

Cada grupo de investigadores tiene su propia respuesta. Auten y Splinter observan que no están rastreando el ingreso nacional total de la misma forma que Piketty, Saez y Zucman. Pero una vez que ajustan sus datos para hacerlo, encuentran que «las participaciones en el ingreso nacional después de impuestos [esencialmente] no han cambiado: permanecieron en 8.5 % en 1960 y aumentaron ligeramente de 10.1 % a 10.2 % en 2015. En 2014, el PSZ estimó que las participaciones en el ingreso nacional de impuestos el top 1 % representaron el 15.7 %, en comparación con nuestra estimación del 10.2 %, una diferencia de 5.5 puntos porcentuales”.

Encuentran que aproximadamente la mitad de la diferencia se explica por la forma en que los dos equipos distribuyen los ingresos no reportados.

Piketty, Saez y Zucman suponen que los ingresos comerciales no declarados se distribuyen más o menos de la misma manera que los ingresos comerciales normales: los dueños de negocios que no confiesan todos sus ingresos al IRS tienen la misma distribución de ingresos que los propietarios de negocios honestos.

Auten y Splinter no creen que eso sea correcto; argumentan que los propietarios de empresas de bajos ingresos son más propensos a reportar menos. El resto de la brecha se explica por las diferencias en cómo manejar a las parejas casadas, cómo lidiar con la distribución de los déficits del gobierno a las personas y el manejo de los ingresos de la jubilación.

Piketty, Saez y Zucman respondieron con un apéndice de datos detallado defendiendo sus números. Argumentan que, si bien los datos de auditoría aleatoria sugieren tasas bastante parejas de evasión de impuestos en todos los niveles de ingreso, las auditorías del IRS no son tan efectivas para desentrañar intentos más intrincados de evasión de impuestos emprendidos por personas ricas. Si consideran que los esfuerzos de evasión de las personas ricas son más probables de tener éxito, entonces su enfoque de asignar más ingresos no declarados a los ricos parece más razonable.

Tampoco están de acuerdo con los datos de ingresos antes de impuestos que produjeron Auten y Splinter. «Tienen un manejo poco ortodoxo del impuesto a las sociedades, que suponen que recae en los jubilados actuales (que generalmente son de ingresos relativamente bajos)», escribió Zucman en un correo electrónico. «Como resultado, el top 1% solo paga el 17% del impuesto corporativo en 2013. Esto es demasiado bajo. CBO, JCT, Treasury y nosotros mismos tenemos un manejo más justificado donde el impuesto corporativo recae principalmente en los propietarios de capital, y el top 1% paga el 40% -45% del impuesto corporativo. Pero, Saez agrega, «Esto es relevante para la comparación de la serie de ingresos antes de impuestos, no la comparación después de impuestos”.

Muchas preguntas sobre la desigualdad se reducen a detalles aparentemente técnicos

Esos desacuerdos probablemente suenan bastante técnicos y quisquillosos. Pero marcan una gran diferencia en los números totales. Una vez más, Piketty, Saez y Zucman documentan un gran impulso en la desigualdad de ingresos, mientras que Auten y Splinter muestran un aumento mucho más leve en la participación del top 1 % desde 1979 más o menos.

Dicho esto, es importante recordar que Piketty, Saez y Zucman no son las únicas personas que documentan un aumento importante de la desigualdad. La Oficina de Presupuesto del Congreso, por ejemplo, considera que el top 1 % de los ingresos después de impuestos aumentó de 7.4 % en 1979 a 15.1 % en 2012; disminuyó al 12.4 % en 2013 como resultado de las alzas de impuestos de Obama.

Y los signos de los efectos perniciosos de la desigualdad fuera de los datos brutos de ingresos son claros. Solo observe el relativo estancamiento de la esperanza de vida de los estadounidenses pobres, incluso cuando los estadounidenses ricos viven cada vez más.

Además, los datos de Auten/Splinter no tocan el estancamiento salarial de la clase media, otro tema principal del trabajo de Piketty/Saez/Zucman. El documento de Auten / Splinter podría razonablemente hacerle cuestionar la escala del aumento en la desigualdad, pero el hecho de que haya aumentado es difícil de disputar.

Los datos de Auten / Splinter sugieren que podríamos estar subestimando el desempeño de los ricos en los años 60 y 70, y sobreestimando de qué manera es diferente la desigualdad de ese período, una conclusión compartida por otras investigaciones recientes.

Entre otras cosas, eso sugeriría que las altas tasas impositivas individuales de ese período podrían haber sido menos efectivas para atenuar la desigualdad de lo que comúnmente se piensa. Ciertamente hicieron algo, pero parece que la gente rica de ese período encontró maneras de cobrar el dinero libre de impuestos independientemente, específicamente mediante corporaciones. Lampadia