Desde hace varios años, el Sistema Privado de Pensiones (SPP), conformado por las AFP, ha vendido sufriendo fuertes golpes en el plano político – alimentados por el populismo y la ignorancia económica y financiera de muchos de sus críticos – que vienen promoviendo constantemente su desarticulación.

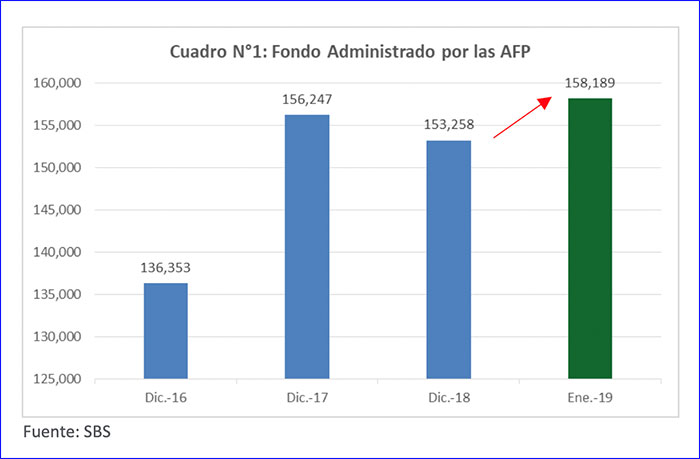

Recientemente se ha desatado una nueva campaña contra las AFP, como reacción a la publicación de la caída del valor de la cartera del sistema en el año 2018. Efectivamente, al cierre del 2017 el valor de la cartera fue de Soles 156,247 millones, y al cierre del 2018 bajó a Soles 153,258 millones. Sin embargo, al 31 de enero del presente año, el valor de la cartera ya se había recuperado a Soles 158,189 millones. Ver gráfico:

La caída de valor del 2018 fue producto de las correcciones de precios de los mercados de valores y de commodities del último trimestre del año. Pero como se aprecia, a enero del presente, esto ya se había superado.

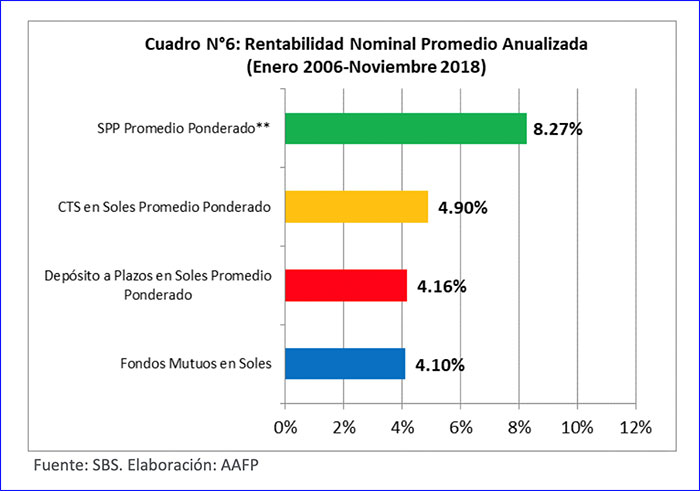

Por lo demás, siendo que el fondo es de carácter previsional, el monitoreo de su rendimiento debe apreciarse en el largo plazo. Por ejemplo, para los últimos 12 años, el Fondo Privado (FP) compara muy positivamente con otras alternativas. Veamos:

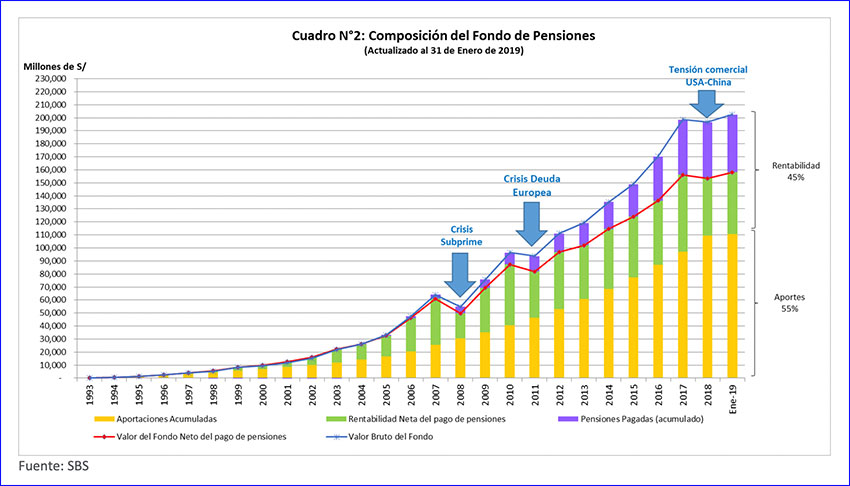

Por otro lado, si vemos la evolución del fondo desde su creación y el impacto de su rentabilidad, podemos apreciar que la rentabilidad corresponde al 45% del fondo y los aportes directos al 55%:

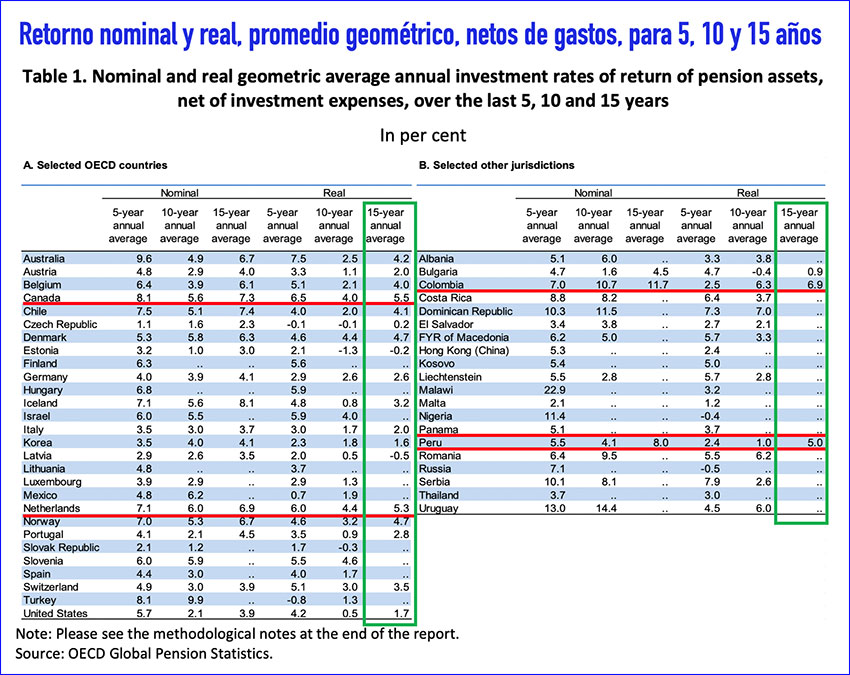

Si vamos al plano internacional, un estudio reciente de la OCDE denominado Pension Markets in Focus 2018, indica que la rentabilidad real obtenida por el SPP en el Perú, a 15 años, es la cuarta más alta del mundo.

En resumen, no hay motivo de alarma, todo lo contrario, el SPP funciona muy bien en el ámbito de su cobertura. El problema del sistema, como veremos luego, es su cobertura, que no alcanza a los trabajadores independientes.

Lamentablemente, coincidiendo con esta campaña, se está dando otra desde el sector financiero, criticando la falta de competencia del sistema como lo han hecho recientemente el BCRP y la SBS. Además, seguramente desde alguna parte interesada, se está deslizando la posibilidad de que otros agentes financieros (bancos) puedan manejar pensiones. Este no es un tema menor, pues para empezar habría que dilucidar que las inversiones no sufran conflictos de interés con otras líneas de negocio.

No es pues el mejor momento para abundar propuestas de ajustes, máxime si estas no se dirigen a lo sustancial, la necesidad de ampliar la cobertura del sistema.

En conclusión, todo este miedo generado por los medios, acerca de que existe “abuso de poder” por parte de las AFP de cara a los aportes de los pensionistas es completamente infundado. Por el contrario, como indicó recientemente Aldo Ferrini, Gerente General de AFP Integra en una entrevista concedida a Milagros Leiva (ver el video), en los últimos años el SPP no solo ha venido obteniendo altísima rentabilidad para los afiliados, sino que además ha ido reduciendo drásticamente sus comisiones e inclusive ha propuesto cobrar comisiones en función a la rentabilidad de los fondos.

Ver entrevista de Aldo Ferrini: https://youtu.be/hLDiUBYPLCI

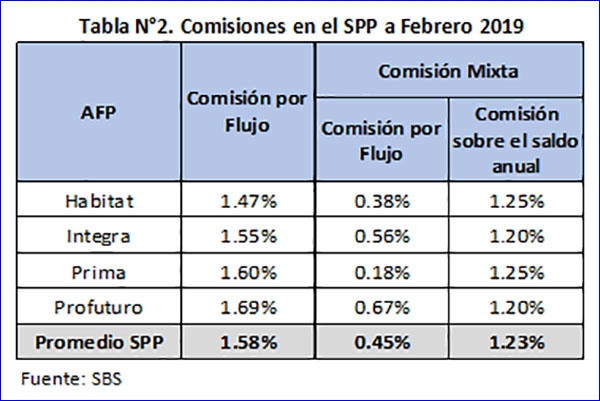

Como se puede observar en la siguiente tabla, actualmente la comisión por flujo promedio se ubica en 1.58%, mientras que en el caso de la comisión mixta, esta se encuentra en 1.68%, habiendo bajado desde 3%.

En ese sentido, consideramos que la discusión central acerca de la reforma del SPP no debe girar en torno a leyes populistas como la que permitió el retiro anticipado del 95.5% de los fondos desde el 2016 – que, según la SBS, ha reducido la edad de jubilación promedio de 65 a 59 años. Estamos haciendo el absurdo de promover pensiones más tempranas con una población que incrementa su esperanza de vida.

Por el contrario, insistimos en que el problema central es la baja cobertura del sistema, que apenas abarca a 1 de cada 4 peruanos a nivel nacional y cuyo principal determinante es la informalidad laboral, flagelo que venimos arrastrando por varias décadas.

Al respecto, hemos venido difundiendo una propuesta hace varios años para atacar este problema de baja cobertura, la cual incluye usar una parte del IGV como aportes individuales a fondos privados de pensiones, lo cual contribuiría no solo a elevar la formalidad sino también a incrementar la recaudación tributaria (ver en Lampadia: El IGV y las Pensiones).

Asimismo, en línea con esta iniciativa, recientemente hemos recogido la propuesta de Victor Shiguiyama, ex jefe de la Sunat (ver en Lampadia: Incremento de recaudación por transformación digital de SUNAT), que propone que el ciudadano reciba un incentivo directo para comprar formal, aportando 1, 2 y 4 puntos del IGV de sus compras de la siguiente manera:

- 1% cash back (devolución) por pago mediante algún medio electrónico

- 2% para su seguro de salud, y

- 4% para sus pensiones

Emprendamos acciones de política que nos lleven hacia un sistema de pensiones formalizador, voluntario y sobretodo, universal. Nuestros pensionistas nos lo agradecerán. Lampadia