Los mercados financieros siguen experimentando una recuperación en el precio de las acciones de las empresas más representativas de EEUU producto de las medidas agresivas de compra de bonos corporativos de la FED para paliar el impacto económico de la crisis del covid 19.

Esto ha vuelto a dar esperanzas a los inversionistas que hasta hace menos de dos meses veían colapsar el valor de sus activos – a pesar de las reducciones de tasas que acometía la FED – en porcentajes como nunca desde la crisis financiera internacional del 2007-08 (ver Lampadia: La FED reacciona contra la contracción del mercado).

Sin embargo, un análisis más profundo y con mayor prospectiva no nos permitiría prever a ciencia cierta que esta trayectoria positiva pudiese seguir prolongándose en los próximos días o meses. Un reciente artículo publicado por The Economist que compartimos líneas abajo incide en los riesgos que podrían inducir nuevas caídas en los precios de las acciones. Ello además teniendo en cuenta que el crecimiento de los precios a la fecha no ha sido uniforme, estando sesgado más por ejemplo hacia ciertos sectores como el de las Big Tech que se han visto beneficiadas por las cuarentenas masivas.

Como sugerimos en Lampadia: La economía post-cuarentena, hay sectores que probablemente no podrán operar al mismo ritmo previo a la crisis como el de retail, restaurantes y entretenimiento, hasta que no se encuentre una vacuna al virus. Ello inevitablemente se verá reflejado en los precios de las acciones de estas empresas, inhibiendo su recuperación en el tiempo.

Hay pues particularidades que los inversionistas tendrán que incorporar en sus estrategias si es que desean seguir generando ganancias en el corto plazo en estos tiempos de pandemia. Lampadia

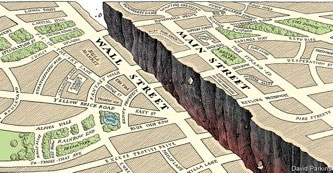

Una brecha peligrosa

El mercado vs la economía real

Los mercados financieros se han desquiciado con la economía. Algo tiene que ceder

The Economist

7 de mayo, 2020

Traducida y comentada por Lampadia

La historia de la bolsa está llena de drama: el crash de 1929; el “Black Monday” en 1987, cuando los precios de las acciones perdieron un 20% en un día; la manía de las puntocom en 1999. Con tales precedentes, nada debería sorprendernos, pero las últimas ocho semanas han sido notables, no obstante. Una venta masiva desgarradora de acciones ha sido seguida por una delirante recuperación en EEUU. Entre el 19 de febrero y el 23 de marzo, el índice S&P 500 perdió un tercio de su valor. Con apenas una pausa, se ha disparado desde entonces, recuperando más de la mitad de su pérdida. El catalizador fue la noticia de que la FED compraría bonos corporativos, ayudando a las grandes empresas a financiar sus deudas. Los inversores pasaron del pánico al optimismo sin perder el ritmo.

Esta vista rosada de Wall Street debería hacerle sentir incómodo. Contrasta con los mercados de otros lugares. Las acciones en Gran Bretaña y Europa continental, por ejemplo, se han recuperado más lentamente. Y es un mundo lejos de la vida en Main Street. A pesar de que el bloqueo se alivia en EEUU, el golpe a los empleos ha sido salvaje, con un aumento del desempleo del 4% a aproximadamente el 16%, la tasa más alta desde que comenzaron los registros en 1948. Mientras las acciones de las grandes empresas se disparan y reciben ayuda de la FED, las pequeñas empresas están luchando para obtener efectivo del tío Sam.

Las heridas de la crisis financiera de 2007-09 se están reabriendo. «Esta es la segunda vez que les rescatamos el culo», se quejó Joe Biden, el candidato presidencial demócrata, el mes pasado. La batalla sobre quién paga por las cargas fiscales de la pandemia apenas está comenzando. En la trayectoria actual, es probable una reacción violenta contra las grandes empresas.

Comience con eventos en los mercados. Gran parte del estado de ánimo mejorado se debe a que la FED, que ha actuado de manera más dramática que otros bancos centrales, compró activos en una escala inimaginable. Está comprometido a comprar aún más deuda corporativa, incluidos los bonos «basura» de alto rendimiento. El mercado de nuevas emisiones de bonos corporativos, que se congeló en febrero, se ha reabierto con un estilo espectacular. Las compañías han emitido US$ 560,000 millones en bonos en las últimas seis semanas, el doble del nivel normal. Incluso las empresas de líneas de cruceros han sido capaces de recaudar efectivo, aunque a un alto precio. Se ha evitado una cascada de quiebras en grandes empresas. En efecto, el banco central ha frenado el flujo de caja de America Inc. El mercado de valores ha captado la pista y ha subido.

La FED tiene pocas opciones: una carrera en el mercado de bonos corporativos empeoraría una profunda recesión. Los inversores lo han animado acumulando acciones. No tienen otro lugar bueno para poner su efectivo. Los rendimientos de los bonos del gobierno son apenas positivos en EEUU. Son negativos en Japón y gran parte de Europa. Se garantiza que perderá dinero manteniéndolos hasta su vencimiento, y si la inflación aumenta, las pérdidas serían dolorosas. Entonces las acciones son atractivas. A fines de marzo, los precios habían caído lo suficiente como para tentar a los más valientes. Se animaron con la observación de que gran parte del valor del mercado de valores está vinculado a las ganancias que se obtendrán mucho después de que la caída del covid-19 haya dado paso a la recuperación.

Sin embargo, el reciente aumento en los precios de las acciones ha sido desigual. Incluso antes de la pandemia, el mercado era desigual, y se ha vuelto más grave. Los cursos en Gran Bretaña y Europa continental, repletos de industrias problemáticas como la fabricación de automóviles, la banca y la energía, se han rezagado, y hay nervios renovados por la moneda única. En EEUU, los inversores han puesto aún más fe en un pequeño grupo de amantes de la tecnología: Alphabet, Amazon, Apple, Facebook y Microsoft, que ahora representan una quinta parte del índice S&P 500. Hay poca euforia, solo un alcance desesperado para el puñado de negocios juzgados como sobrevivientes de todo clima.

En un nivel, esto tiene sentido. Los administradores de activos tienen que poner el dinero para trabajar lo mejor que puedan. Pero hay algo mal con la rapidez con que se han movido los precios de las acciones y hacia dónde han regresado. Las acciones estadounidenses ahora son más altas que en agosto. Esto parecería implicar que el comercio y la economía en general pueden volver a los negocios como de costumbre. Existen innumerables amenazas para tal perspectiva, pero tres se destacan.

El primero es el riesgo de una réplica. Es completamente posible que haya una segunda ola de infecciones. Y también hay que lidiar con las consecuencias de una fuerte recesión: se espera que el PBI estadounidense caiga aproximadamente un 10% en el segundo trimestre en comparación con el año anterior. Muchos jefes individuales esperan que la despiadada reducción de costos pueda ayudar a proteger sus márgenes y pagar las deudas acumuladas durante el permiso. Pero en conjunto, esta austeridad corporativa deprimirá la demanda. El resultado probable es una economía del 90%, muy por debajo de los niveles normales. [Ver en Lampadia: Con 10% menos – La economía post-cuarentena].

Un segundo peligro a tener en cuenta es el fraude. Los auges extendidos tienden a fomentar un comportamiento cambiante, y la expansión antes del crash del covid fue la más larga registrada. Años de dinero barato e ingeniería financiera significan que las travesuras contables ahora pueden quedar al descubierto. Ya ha habido dos escándalos notables en Asia en las últimas semanas, en Luckin Coffee, un aspirante a Starbucks chino, y Hin Leong, un comerciante de energía de Singapur que ha estado ocultando pérdidas gigantes. Un gran fraude o colapso corporativo en EEUU podría sacudir la confianza de los mercados, al igual que la desaparición de Enron destrozó los nervios de los inversores en 2001 y Lehman Brothers lideró el mercado de valores en 2008.

El riesgo más ignorado es el de una reacción política. La caída perjudicará a las empresas más pequeñas y dejará a los sobrevivientes corporativos más grandes en una posición más fuerte, aumentando la concentración de algunas industrias que ya eran un problema antes de la pandemia. Una crisis exige sacrificio y dejará una gran factura. El clamor por la recuperación de la inversión solo aumentará si las grandes empresas acapararon más de su parte de los subsidios que se ofrecen. Es fácil imaginar impuestos inesperados en las industrias rescatadas, o una fuerte reversión de la caída constante en la tasa legal de impuestos corporativos federales, que cayó al 21% en 2017 después de las reformas fiscales del presidente Donald Trump, desde un promedio a largo plazo de más del 30%. Algunos demócratas quieren limitar las fusiones y evitar que las empresas devuelvan efectivo a sus propietarios.

Por ahora, los inversores de capital juzgan que la FED los respalda. Pero el estado de ánimo de los mercados puede cambiar repentinamente, como lo han demostrado un par de meses extraordinarios. Un mercado bajista de un mes apenas parece tiempo suficiente para absorber todas las malas noticias posibles de la pandemia y la gran incertidumbre que ha creado. Este drama bursátil tiene algunos actos más todavía. Lampadia