La profunda recesión que asola nuestro mundo producto de la pandemia está generando una disrupción en la manera de hacer política macroeconómica, un hecho que ya había empezado con las políticas monetarias no convencionales emprendidas para paliar la crisis financiera del 2008, pero que ahora se ha complementado con el nuevo protagonismo que tiene la política fiscal. De hecho, ahora que los bancos centrales se encuentran trabajando muy de cerca con los tesoros de los países, se ha perdido hasta cierto punto la distinción entre política monetaria y fiscal.

Un reciente y extenso artículo de The Economist que compartimos líneas abajo incide en las tres principales líneas de pensamiento que discuten sobre cuál debiera ser el enfoque más adecuado para reducir la volatilidad del ciclo económico, ahora que queda más claro el panorama de que únicamente manipulando las tasas de interés de referencia en un contexto de tasa negativas, resulta insuficiente.

Evaluar este bagaje de políticas y analizar las implicancias de cada una de ellas en el mediano plazo resulta fundamental para las autoridades monetarias y fiscales tanto para países desarrollados como en vías de desarrollo como el nuestro. La eficacia de algunas, como la persistente compra de deuda y provisión de recursos por parte de los bancos centrales para seguir financiando los déficits fiscales de los gobiernos, descansa sobre supuestos altamente sensibles en los que ligeros cambios en el entorno financiero internacional puede desembocar en una terrible crisis si no se toman en cuenta.

Al respecto, reafirmamos nuestra idea de que no se puede relegar a los bancos centrales a ser simples fuentes de financiamiento permanentes de los gobiernos de turno porque sabemos de las tentaciones populistas que subyacen a ellos, lo cual puede llevar a sobreendeudar las economías fuera del equilibrio deseable. Al fin y al cabo, cuando las economías retomen progresivamente a su crecimiento potencial con la masificación de las vacunas, debe ser un imperativo reducir estos planes expansivos desde el lado estatal y permitir que el sector privado impulse la reactivación, brindando mayores exenciones fiscales y liberalizando los mercados laborales a través de la flexibilidad de la contratación y el despido.

Que la coyuntura actual no tuerza la finalidad de las autoridades monetarias de cuidar el valor de la moneda, pues ha sido gracias a esta independencia – que ha trascendido los ciclos politicos – que se ha generado estabilidad macroeconómica en los países. Veamos el análisis de The Economist que aborda estas discusiones a detalle. Lampadia

Empezar de nuevo

La pandemia del covid-19 está obligando a repensar la macroeconomía

Todavía no está claro a dónde conducirá

The Economist

25 de julio, 2020

Traducida y comentada por Lampadia

En la forma en que se conoce hoy, la macroeconomía comenzó en 1936 con la publicación de «La teoría general del empleo, el interés y el dinero» de John Maynard Keynes. Su historia posterior se puede dividir en tres eras. La era de la política guiada por las ideas de Keynes comenzó en la década de 1940. En la década de 1970 había encontrado problemas que no podía resolver y, por lo tanto, en la década de 1980, comenzó la era monetarista, más comúnmente asociada con el trabajo de Milton Friedman. En las décadas de 1990 y 2000, los economistas combinaron ideas de ambos enfoques. Pero ahora, en los restos dejados por la pandemia de coronavirus, está comenzando una nueva era. ¿Qué contiene?

La idea central de la economía de Keynes es la gestión del ciclo económico: cómo luchar contra las recesiones y garantizar que la mayor cantidad de personas que quieren trabajo puedan obtenerlo. Por extensión, esta idea clave se convirtió en el objetivo final de la política económica. A diferencia de otras formas de teoría económica a principios del siglo XX, el keynesianismo preveía un papel importante para el Estado en el logro de ese fin. La experiencia de la Gran Depresión había convencido a los protokeynesianos de que la economía no era un organismo de corrección natural. Se suponía que los gobiernos debían tener grandes déficits (es decir, gastar más de lo que recibían en impuestos) durante las recesiones para apuntalar la economía, con la expectativa de que pagarían la deuda acumulada durante los buenos tiempos.

El paradigma keynesiano se derrumbó en la década de 1970. La persistentemente alta inflación y el alto desempleo de esa década («estanflación») desconcertaron a los economistas convencionales, quienes pensaron que las dos variables casi siempre se movían en direcciones opuestas. Esto a su vez convenció a los formuladores de políticas de que ya no era posible «salir de una recesión», como admitió James Callaghan, entonces primer ministro de Gran Bretaña, en 1976. Una idea central de la crítica de Friedman al keynesianismo era que si los formuladores de políticas trataban de estimular sin abordar las deficiencias estructurales subyacentes, aumentarían la inflación sin reducir el desempleo. Y la alta inflación podría persistir, simplemente porque era lo que la gente esperaba.

Los formuladores de políticas buscaron algo nuevo. Las ideas monetaristas de la década de 1980 inspiraron a Paul Volcker, entonces presidente de la Reserva Federal, a aplastar la inflación al restringir la oferta monetaria, a pesar de que hacerlo también produjo una recesión que disparó el desempleo. El hecho de que Volcker hubiera sabido que esto probablemente sucedería reveló que algo más había cambiado. Muchos monetaristas argumentaron que los formuladores de políticas antes que ellos se habían centrado demasiado en la igualdad de ingresos y riqueza en detrimento de la eficiencia económica. En su lugar, debían centrarse en lo básico, como una inflación baja y estable, que a largo plazo crearía las condiciones en las que aumentaría el nivel de vida.

Suena como un susurro

En los años 1990 y 2000 surgió una síntesis del Keynesianismo y el Friedmanismo. Con el tiempo, recomendó un régimen político poco conocido como «metas flexibles de inflación». El objetivo central de la política era lograr una inflación baja y estable, aunque hubo espacio, durante las recesiones, para poner el empleo primero, incluso si la inflación era incómodamente alta. La herramienta principal de la gestión económica era la subida y bajada de las tasas de interés a corto plazo, que, según se descubrió, eran determinantes más confiables del consumo y la inversión que la oferta monetaria. La independencia de los bancos centrales de los gobiernos aseguró que no caerían en las trampas inflacionarias de las que advirtió Friedman. La política fiscal, como una forma de gestionar el ciclo económico, se dejó de lado, en parte porque se consideró que estaba demasiado sujeta a la influencia política. El trabajo de la política fiscal era mantener bajas las deudas públicas y redistribuir los ingresos en la medida y en la forma en que los políticos lo consideraran conveniente.

Ahora parece que este paradigma económico dominante ha alcanzado su límite. Primero comenzó a tambalearse después de la crisis financiera mundial de 2007-09, ya que los formuladores de políticas se enfrentaron a dos grandes problemas. La primera fue que el nivel de demanda en la economía, en general, el deseo agregado de gastar en relación con el deseo agregado de ahorrar, parecía haberse reducido permanentemente por la crisis. Para combatir la recesión, los bancos centrales redujeron las tasas de interés y lanzaron una flexibilización cuantitativa (QE, o imprimir dinero para comprar bonos). Pero incluso con una política monetaria extraordinaria, la recuperación de la crisis fue lenta y prolongada. El crecimiento del PBI fue débil. Eventualmente, los mercados laborales se dispararon, pero la inflación permaneció apagada (ver gráfico 1). A fines de la década de 2010 fueron simultáneamente las nuevas décadas de 1970 y anti-1970: una vez más, la inflación y el desempleo no se comportaron como se esperaba, aunque esta vez ambos fueron sorprendentemente bajos.

Esto puso en duda la sabiduría recibida sobre cómo gestionar la economía. Los bancos centrales enfrentaron una situación en la que la tasa de interés necesaria para generar suficiente demanda estaba por debajo de cero. Ese era un punto que no podían alcanzar fácilmente, ya que si los bancos intentaran cobrar tasas de interés negativas, sus clientes podrían simplemente retirar su efectivo y guardarlo debajo del colchón. QE era un instrumento político alternativo, pero se discutió su eficacia. Tales disputas provocaron un replanteamiento. Según un documento de trabajo publicado en julio por Michael Woodford y Yinxi Xie, de la Universidad de Columbia, «los acontecimientos del período transcurrido desde la crisis financiera de 2008 han requerido una reevaluación significativa de la sabiduría convencional previa, según la cual la política de tasas de interés sola debería ser suficiente para mantener la estabilidad macroeconómica «.

El segundo problema posterior a la crisis financiera relacionado con la distribución. Si bien las preocupaciones sobre los costos de la globalización y la automatización ayudaron a impulsar la política populista, los economistas preguntaron en qué intereses había estado trabajando últimamente el capitalismo. Un aparente aumento en la desigualdad estadounidense después de 1980 se convirtió en el centro de mucha investigación económica. A algunos les preocupaba que las grandes empresas se hubieran vuelto demasiado poderosas; otros, que una sociedad globalizada era demasiado aguda o que la movilidad social estaba disminuyendo.

Algunos argumentaron que el crecimiento económico estructuralmente débil y la mala distribución del botín de la actividad económica estaban relacionados. Los ricos tienen una mayor tendencia a ahorrar en lugar de gastar, por lo que si su participación en el ingreso aumenta, entonces el ahorro general aumenta. Mientras tanto, en la prensa, los bancos centrales enfrentaron acusaciones de que las bajas tasas de interés y el QE aumentaban la desigualdad al aumentar los precios de la vivienda y la renta variable.

Sin embargo, también estaba quedando claro cuánto estímulo económico podría beneficiar a los pobres, si provocaba que el desempleo bajara lo suficiente como para que aumenten los salarios de las personas de bajos ingresos. Justo antes de la pandemia, una proporción cada vez mayor del PBI en todo el mundo rico se estaba acumulando para los trabajadores en forma de sueldos y salarios. Los beneficios fueron mayores para los trabajadores con salarios bajos. «Estamos escuchando fuerte y claro que esta larga recuperación ahora está beneficiando a las comunidades de ingresos bajos y moderados en mayor medida de lo que se ha sentido durante décadas», dijo Jerome Powell, presidente de la FED, en julio de 2019. La creciente creencia en el poder redistributivo de una economía en auge se sumó a la importancia de encontrar nuevas herramientas para reemplazar las tasas de interés para administrar el ciclo económico.

Tablas que comienzan a girar

Entonces el coronavirus golpeó. Las cadenas de suministro y la producción se han interrumpido, y todo lo demás igual debería haber causado que los precios subieran, ya que las materias primas y los productos terminados eran más difíciles de conseguir. Pero el mayor impacto de la pandemia ha sido en el lado de la demanda, causando que las expectativas de inflación y tasas de interés futuras caigan aún más. El deseo de invertir se ha desplomado, mientras que las personas de todo el mundo rico ahora ahorran gran parte de sus ingresos.

La pandemia también ha expuesto y acentuado las desigualdades en el sistema económico. Las personas con empleos de cuello blanco pueden trabajar desde casa, pero los trabajadores «esenciales» (los conductores de reparto, los limpiadores de basura) deben seguir trabajando y, por lo tanto, corren un mayor riesgo de contraer covid-19, todo el tiempo por un salario bajo. Aquellos en industrias como la hostelería (desproporcionadamente joven, femenina y de piel negra o marrón) han soportado la peor parte de la pérdida de empleos.

Incluso antes de covid-19, los encargados de formular políticas comenzaban a concentrarse una vez más en el mayor efecto de la caída y el auge del ciclo económico en los pobres. Pero dado que la economía se ha visto afectada por una crisis que afecta más a los más pobres, ha surgido un nuevo sentido de urgencia. Eso está detrás del cambio en la macroeconomía. Diseñar nuevas formas de volver al pleno empleo es, una vez más, la máxima prioridad para los economistas.

¿Pero cómo hacerlo? Algunos argumentan que el covid-19 ha demostrado temores erróneos de que los responsables políticos no pueden luchar contra las recesiones. En lo que va de año, los países ricos han anunciado un estímulo fiscal por valor de unos $ 4.2 trillones, suficiente para llevar sus déficits a casi el 17% del PBI, mientras que los balances de los bancos centrales han crecido en un 10% del PBI. Este enorme estímulo ha calmado los mercados, impedido el colapso de las empresas y protegido los ingresos de los hogares. La acción política reciente «ofrece una reprimenda de la idea de que los responsables políticos pueden quedarse sin munición», argumenta Erik Nielsen, de Unicredit, un banco.

Sin embargo, aunque nadie duda de que los encargados de formular políticas hayan encontrado un montón de palancas, sigue habiendo desacuerdo sobre cuál debería continuar tirando, quién debería tirar y cuáles serán los efectos. Los economistas y los encargados de formular políticas se pueden dividir en tres escuelas de pensamiento, de menos a más radicales: una que requiere meramente mayor coraje; uno que mira a la política fiscal; y una que dice que la solución son las tasas de interés negativas.

No hace mucho, los banqueros centrales siguieron este credo e insistieron en que todavía tenían las herramientas para hacer su trabajo. En 2013, Japón, que tiene más experiencia que cualquier otro país con condiciones de bajo crecimiento y inflación ultrabaja, nombró a un banquero central «whatever-it-takes», Kuroda Haruhiko, para dirigir el Banco de Japón (BOJ). Logró avivar un auge del empleo, pero aumentó la inflación en menos de lo prometido. Justo antes de la pandemia, Ben Bernanke, ex presidente de la Reserva Federal, argumentó en un discurso ante la Asociación Económica Americana que el potencial para la compra de activos significaba que la política monetaria por sí sola probablemente sería suficiente para combatir una recesión.

Pero en los últimos años, la mayoría de los banqueros centrales se han inclinado a exhortar a los gobiernos a usar sus presupuestos para impulsar el crecimiento. Christine Lagarde abrió su mandato como presidenta del Banco Central Europeo con un llamado al estímulo fiscal. Powell advirtió recientemente al Congreso que no retire prematuramente su respuesta fiscal a la pandemia. En mayo, Philip Lowe, gobernador del Banco de la Reserva de Australia (RBA), dijo al parlamento australiano que «la política fiscal tendrá que desempeñar un papel más importante en la gestión del ciclo económico que en el pasado».

Parado en las líneas de bienestar

Eso coloca a la mayoría de los banqueros centrales en la segunda escuela de pensamiento, que se basa en la política fiscal. Los adherentes dudan de que las compras de activos del banco central puedan ofrecer un estímulo ilimitado, o ven esas compras como peligrosas o injustas, tal vez, por ejemplo, porque comprar deuda corporativa mantiene vivas a las empresas que deberían fracasar. Es mejor que el gobierno aumente el gasto o reduzca los impuestos, con déficits presupuestarios que absorben el exceso de ahorro creado por el sector privado. Puede significar tener grandes déficits durante un período prolongado, algo que ha sugerido Larry Summers, de la Universidad de Harvard.

Esta visión no elimina el papel de los bancos centrales, pero los relega. Se convierten en facilitadores del estímulo fiscal, cuyo trabajo principal es mantener baratos los préstamos públicos a largo plazo a medida que aumentan los déficits presupuestarios. Pueden hacerlo comprando bonos directamente o fijando tasas de interés a largo plazo cercanas a cero, como lo hacen actualmente el BOJ y el RBA. Como resultado del covid-19 «la línea fina entre la política monetaria y la gestión de la deuda pública se ha vuelto borrosa», según un informe del Banco de Pagos Internacionales (BIS), un club de bancos centrales.

No todos están contentos con esto. En junio, Paul Tucker, ex vicegobernador del Banco de Inglaterra, dijo que, en respuesta a las vastas compras de bonos gubernamentales del banco, la pregunta era si el banco «ahora ha vuelto a ser el brazo operativo del Tesoro». Pero aquellos influenciados por la escuela keynesiana, como Adair Turner, un ex regulador financiero británico, quieren que el financiamiento monetario del estímulo fiscal se convierta en una política establecida, una idea conocida como el «helicóptero monetario».

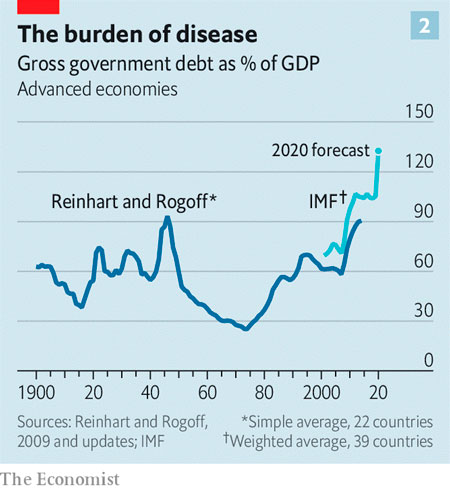

Los enormes programas de estímulo fiscal significan que las proporciones de deuda pública en relación del PBI están aumentando (ver gráfico 2). Sin embargo, estos ya no alarman de manera confiable a los economistas. Esto se debe a que las bajas tasas de interés actuales permiten a los gobiernos pagar deudas públicas mucho más altas (ver gráfico 3). Si las tasas de interés permanecen más bajas que el crecimiento económico nominal, es decir, antes de ajustarse a la inflación, entonces una economía puede salir de la deuda sin necesidad de tener un superávit presupuestario, un punto enfatizado por Olivier Blanchard del Instituto Peterson de Economía Internacional, un think tank. Otra forma de argumentar es decir que los bancos centrales pueden continuar financiando a los gobiernos siempre y cuando la inflación siga siendo baja, porque es en última instancia la perspectiva de la inflación lo que obliga a los encargados de formular políticas a elevar las tasas a niveles que encarecen la deuda.

Para algunos, la idea de dar el golpe fiscal al máximo y de cooptar al banco central para ese fin, se asemeja a la «teoría monetaria moderna» (MMT). Esta es una teoría económica heterodoxa que exige que los países que pueden imprimir su propia moneda (como EEUU y Gran Bretaña) ignoren las relaciones deuda / PBI , confíen en el banco central para respaldar la deuda pública y continúen ejecutando el gasto deficitario a menos y hasta que el desempleo y la inflación vuelvan a la normalidad.

Y de hecho hay una semejanza entre esta escuela de pensamiento y el MMT. Cuando las tasas de interés son cero, no hay distinción entre la emisión de deuda, que de otro modo incurriría en costos de intereses, y la impresión de dinero, que los libros de texto suponen que no incurre en costos de intereses. A una tasa de interés cero, «no importa si financia con dinero o con deuda», dijo Blanchard en un seminario web reciente.

Pero la comparación termina ahí. Mientras que quienes abogan por la MMT quieren que el banco central fije las tasas de interés en cero permanentemente, otros economistas convencionales abogan por una política fiscal expansiva precisamente porque quieren que las tasas de interés suban. Esto, a su vez, permite que la política monetaria recupere la tracción.

La tercera escuela de pensamiento, que se centra en las tasas de interés negativas, es la más radical. Le preocupa cómo las tasas de interés se mantendrán por debajo de las tasas de crecimiento económico, como estipuló Blanchard. Sus defensores ven el estímulo fiscal, ya sea financiado por deuda o por la creación de dinero del banco central, con cierta sospecha, ya que ambos dejan facturas para el futuro.

Un efecto secundario del QE es que deja al banco central incapaz de aumentar las tasas de interés sin pagar intereses sobre la enorme cantidad de dinero electrónico que los bancos han estacionado con él. Cuanto más dinero imprima para comprar bonos del gobierno, más dinero se depositará en él. Si las tasas a corto plazo aumentan, también lo hará la factura del «interés sobre las reservas» del banco central. En otras palabras, un banco central que crea dinero para financiar el estímulo está, en términos económicos, haciendo algo sorprendentemente similar a un gobierno que emite deuda a tasa flotante. Y los bancos centrales son, en última instancia, parte del gobierno.

Entonces no hay almuerzos gratis. «Cuanto mayor sea el QE pendiente como parte de la deuda total del gobierno, más expuesto estará el gobierno a las fluctuaciones en las tasas de interés a corto plazo», explicó Gertjan Vlieghe, del Banco de Inglaterra, en un discurso reciente. Otra preocupación es que en las próximas décadas los gobiernos enfrentarán aún más presión sobre sus presupuestos por el gasto en pensiones y salud asociado con el envejecimiento de la población, las inversiones para combatir el cambio climático y cualquier otra catástrofe en el molde de covid-19. La mejor manera de estimular las economías de manera continua no es, por lo tanto, crear facturas interminables que pagar cuando las tasas vuelvan a subir. Es tomar tasas de interés negativas.

Esperando una promoción

Algunas tasas de interés ya son marginalmente negativas. La tasa de política del Banco Nacional Suizo es de -0.75%, mientras que algunas tasas en la zona euro, Japón y Suecia también están en números rojos. Pero los gustos de Kenneth Rogoff de la Universidad de Harvard y Willem Buiter, el ex economista jefe de Citigroup, un banco, prevén tasas de interés de -3% o menos, una propuesta mucho más radical. Para estimular el gasto y el endeudamiento, estas tasas tendrían que extenderse por toda la economía: a los mercados financieros, a los cargos por intereses sobre los préstamos bancarios, y también a los depósitos en los bancos, que tendrían que reducirse con el tiempo. Esto desalentaría el ahorro (en una economía deprimida, después de todo, el ahorro fundamental es el problema fundamental), aunque es fácil imaginar que las tasas de interés negativas provoquen una reacción populista.

Muchas personas también desearían sacar su dinero de los bancos y meterlo debajo del colchón. Hacer efectivas estas propuestas, por lo tanto, requeriría una reforma radical. Existen varias ideas sobre cómo hacer esto, pero el método de fuerza bruta consiste en abolir al menos los billetes de alta denominación, lo que hace que mantener grandes cantidades de efectivo físico sea costoso y poco práctico. Rogoff sugiere que eventualmente el efectivo podría existir solo como «monedas pesadas».

Las tasas negativas también plantean problemas para los bancos y el sistema financiero. En un artículo publicado en 2018, Markus Brunnermeier y Yann Koby, de la Universidad de Princeton, sostienen que existe una «tasa de interés de reversión» por debajo de la cual los recortes de tasas de interés en realidad disuaden a los préstamos bancarios, perjudicando la economía en lugar de impulsarla. Por debajo de una cierta tasa de interés, que según la experiencia debe ser negativa, los bancos podrían no estar dispuestos a pasar recortes de las tasas de interés a sus depositantes, por temor a incitar a los clientes molestos a trasladar sus depósitos a un banco rival. Las tasas de interés profundamente negativas podrían aplastar las ganancias de los bancos, incluso en una economía sin efectivo.

Toma lo que es de ellas

Sin embargo, varios factores podrían hacer que la economía sea más hospitalaria a tasas negativas. El efectivo está en declive, otra tendencia que la pandemia ha acelerado. Los bancos se están volviendo menos importantes para las finanzas, con cada vez más intermediación en los mercados de capitales. Los mercados de capitales, señala Buiter, no se ven afectados por el argumento de la «tasa de inversión». Mientras tanto, los banqueros centrales están jugando con la idea de crear sus propias monedas digitales que podrían actuar como cuentas de depósito para el público, permitiendo que el banco central pague o cobre intereses sobre depósitos directamente, en lugar de hacerlo a través del sistema bancario. La campaña de Joe Biden para la Casa Blanca incluye ideas similares, lo que permitiría a la FED servir directamente a aquellos que no tienen una cuenta bancaria privada.

Los encargados de la formulación de políticas ahora tienen que sopesar los riesgos para elegir en el mundo poscovid: intervención generalizada del banco central en los mercados de activos, aumentos continuos en la deuda pública o una sacudida del sistema financiero. Sin embargo, un número creciente de economistas teme que incluso estos cambios radicales no sean suficientes. Sostienen que existen problemas más profundos que solo pueden resolverse mediante una reforma estructural.

Un nuevo paper de Atif Mian de la Universidad de Princeton, Ludwig Straub de la Universidad de Harvard y Amir Sufi de la Universidad de Chicago amplía la idea de que la desigualdad socava la demanda de la economía. De la misma manera que la desigualdad crea una necesidad de estímulo, argumentan, el estímulo eventualmente crea más desigualdad. Esto se debe a que deja a las economías más endeudadas, ya sea porque las bajas tasas de interés alientan a los hogares o las empresas a endeudarse, o porque el gobierno ha tenido déficit. Tanto el endeudamiento público como el privado transfieren ingresos a los inversores ricos que poseen la deuda, lo que deprime aún más la demanda y las tasas de interés.

Las tendencias seculares de las últimas décadas, de mayor desigualdad, mayores ratios de deuda a PBI y menores tasas de interés, se refuerzan mutuamente. Los autores sostienen que escapar de la trampa «requiere la consideración de políticas macroeconómicas menos estándar, como las que se centran en la redistribución o las que reducen las fuentes estructurales de alta desigualdad». Una de estas «fuentes estructurales de alta desigualdad» podría ser la falta de competitividad. Las grandes empresas con mercados cautivos no necesitan invertir tanto como lo harían si se enfrentaran a una mayor competencia.

Todas estas nuevas ideas ahora competirán por el espacio en un entorno político en el que el cambio de repente parece mucho más posible. ¿Quién podría haber imaginado, hace solo seis meses, que decenas de millones de trabajadores en toda Europa recibirían sus salarios pagados por esquemas de licencia financiados por el gobierno, o que siete de cada diez perdedores de empleo estadounidenses en la recesión ganarían más con el seguro de desempleo pagos de lo que habían hecho en el trabajo? Debido a los rescates masivos, «el papel del estado en la economía probablemente será considerablemente mayor», dice el BIS.

Hablando sobre una revolución

Muchos economistas quieren precisamente esta intervención estatal, pero presenta riesgos claros. Los gobiernos que ya tienen grandes deudas podrían decidir que preocuparse por los déficits es para los débiles y que la independencia del banco central no importa. Eso podría desencadenar una alta inflación y proporcionar un doloroso recordatorio de los beneficios del antiguo régimen. Las reformas del sector financiero podrían ser contraproducentes. Una mayor redistribución podría sacar a la economía de un caos de la manera en que lo describen Sufi, Stansbury y sus respectivos colegas, pero los altos impuestos podrían desalentar igualmente el empleo, la empresa y la innovación.

El replanteamiento de la economía es una oportunidad. Ahora existe un consenso creciente de que los mercados laborales ajustados podrían dar a los trabajadores más poder de negociación sin la necesidad de una gran expansión de la redistribución. Una reevaluación equilibrada de la deuda pública podría conducir a la inversión pública ecológica necesaria para combatir el cambio climático. Y los gobiernos podrían desencadenar una nueva era de finanzas, que implique más innovación, una intermediación financiera más barata y, tal vez, una política monetaria que no esté limitada por la presencia de efectivo físico. Lo que está claro es que el viejo paradigma económico parece cansado. De una forma u otra, el cambio está llegando. Lampadia