Jaime de Althaus

Para Lampadia

El nuevo Régimen Mype Tributario (RMT) busca dos resultados: incorporar a la cadena económica a sectores que hoy están desconectados porque no entregan factura ni pagan IGV, es decir, reducir el dualismo económico; y permitir el crecimiento de las micro y pequeñas empresas no solo vía su incorporación a la cadena, es decir, haciéndoles posible vender a medianos y grandes gracias a que ahora emiten factura, sino sustituyendo el salto brusco del impuesto a la renta (IR) de cero a 30% cuando se pasaba del régimen especial (RUS[1], RER[2]) al régimen general -lo que desalentaba el crecimiento y la formalización porque se perdía plata al pasar al régimen general-, por un incremento gradual hasta llegar a 29.5% a partir de ventas anuales superiores a las 1,700 UIT (6’885,000 soles).

Como sabemos, el decreto legislativo Nº 1269 obliga a los que están en el RUS y venden más de 8 mil soles mensuales, a pasarse al nuevo RMT, donde pagarán ya no 2% del total de sus ventas como todo concepto, sino IGV e impuesto a la renta con la ventaja de pagar solo 10% de IR por las primeras 15 UIT (60,750 soles) de utilidad. Según el ministerio de Economía, pagarán menos impuestos que antes, aunque se incrementa la complejidad del pago. Para atenuar dicha complejidad, el decreto legislativo 269 crea también un registro de ventas y compras y un libro diario de formato simplificados, para aquellos que tengan ingresos netos anuales hasta 300 UIT. Además, al dar factura, podrán vender a empresas formales pequeñas, medianas o grandes. Es decir, se incorporan a la cadena económica, ampliando su mercado.

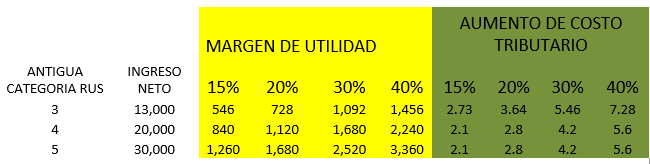

El asesor tributario Jorge Picón opina lo contrario: que los ex RUS en el nuevo régimen Mype pagarán bastante más que lo que pagaban antes. Presenta un cuadro (verlo a continuación) que muestra cómo los costos tributarios directos se multiplican de 2 a 7 veces, precisando que los costos que plantea son incluso muy conservadores y se dan bajo la premisa que el ex RUS logre conseguir facturas por TODAS sus compras, y usar su crédito fiscal.

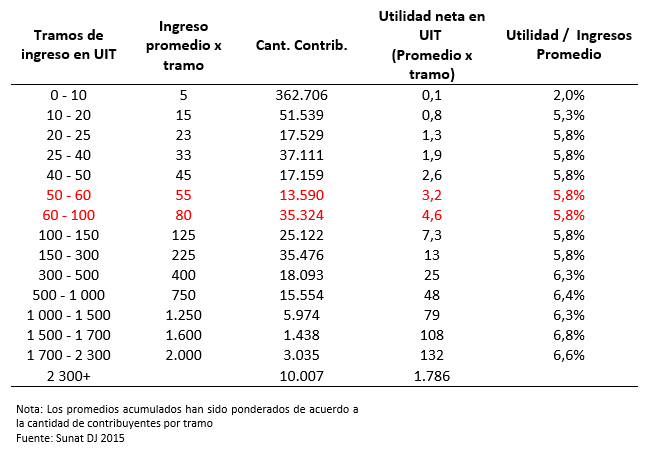

Según la viceministra de Economía, Claudia Cooper, Picón parte de supuestos que no son ciertos (y que no sustenta). Presume que las utilidades representan el 20% de las ventas, lo cual puede ser cierto para las empresas grandes que tienen que mostrar utilidades para atraer capitales, pero no es cierto para las micro y pequeñas empresas. Cooper nos envía el siguiente cuadro, elaborado con data de la Sunat relativa a contribuyentes que están en el régimen general pero que tienen ingresos correspondientes al RUS. Muestra cómo los tramos de ingresos de 50 – 60 y 60 – 100 UITs (en rojo), que son los que pasarían del RUS al RMT, reportan utilidades sobre ventas que están algo por debajo del 6%, lo que resultaría en un impuesto cuando menos 5 veces menor al estimado por Picón.

Esto es así, además, porque en el RMT se pagará sólo 10% de Impuesto a la Renta por las primeras 15 UIT de utilidad, como decíamos. En muchos casos la utilidad puede ser incluso inferior a esas 15 UIT. Es posible, sin embargo, que esas empresas tengan utilidades algo mayores que ese 6%, pues quizá inflen costos en alguna medida, pero, en todo caso, para hacer más atractivo el paso al RMT, la viceministra anuncia que se está diseñando “beneficios a quienes integren este régimen, tales como créditos con tasas preferenciales cuyos intereses podrán ser deducidos”. Probablemente COFIDE garantizaría a los bancos una parte de estos créditos.

El jefe de la Sunat, Victor Shiguiyama, por su parte, señala que una parte significativa de quienes están en el RUS están allí no porque les corresponda considerando el nivel de ventas que tienen, sino como una manera de “sacarle la vuelta al sistema”. Es decir, venden más de 30 mil soles al mes, pero declaran menos o subdividen su negocio en varios a fin de que calcen dentro de los límites de régimen. En esos casos, añade, es muy probable que el paso al RMT sí les signifique pagar más impuestos de lo que pagaban antes (ya que antes estaban evadiendo o eludiendo). Un estudio que están haciendo revela que en San Isidro hay 1,800 empresas en el RUS, de las cuales hay algunas en la ¡Av. Conquistadores!

La verdadera solución, explica Shiguiyama, sería sencillamente desaparecer el RUS y el RER[3], para incorporar a todos a la cadena y no haya posibilidad de utilizar estos regímenes para evadir o eludir el pago de impuestos o vender facturas. Pero el Congreso sólo les dio facultades para hacerlo a partir de las categorías 3, 4 y 5 del RUS (los que venden entre 8 y 30 mil soles al mes), que suman alrededor de 24 mil contribuyentes. La gran mayoría, alrededor 630 mil, que venden hasta 8 mil soles mensuales, podrán permanecer en el RUS. De todos modos, es un avance. Si funciona en estas categorías, luego se podrá proponer la desaparición total del régimen. Finalmente, apunta Shiguiyama, “es más sano ser informal que creer que porque pagas 20 soles eres formal”.

Cooper lo pone así: la idea fundamental “es incorporar más mypes a la cadena productiva, y para ello lo que debe hacerse es uniformizar los diferentes regímenes del impuesto a la renta en una sola estructura y así evitar los arbitrajes y la elusión”.

Ahora bien, el problema que se plantea es la declaración de impuestos, que sí es más compleja puesto que hay que calcular el IGV y el impuesto a la renta. Se ha creado unos libros simplificados, pero el mecanismo que permitirá a la larga suprimir el RUS y el RER e incorporar a todos al RMT, es la generalización de la factura o el comprobante de pago electrónicos. Shiguiyama explica que en el momento en que el 90% o 100% de las transacciones se haga con comprobante electrónico, se podrá eliminar el libro de compras y ventas de modo que las Mypes ya no tendrán que hacer una declaración pues la propia Sunat les generará su liquidación automáticamente. Allí la complejidad disminuye a cero.[4]

En la actualidad sólo el 10% de los contribuyentes opera con el sistema electrónico. Los proveedores grandes, por ejemplo, venden ahora con factura electrónica. Pero en julio se inicia la fase de masificación y a fines de año o en el primer semestre del 2018 la gran mayoría operará electrónicamente. Para ello se podrá usar un celular simple –ni siquiera un smart phone-, por medio del cual se podrá enviar el informe de ventas de cada día, por ejemplo. El vendedor de alimentos perecibles en un mercado o el pescador en un terminal pesquero podrá emitir un comprobante de venta con su celular, indicando simplemente el DNI y el monto. El comprador podrá entonces deducir de sus gastos esa compra, pese a que no haya habido factura ni IGV porque se trata de productos exonerados, pero para el comprador –digamos un restaurante o una cafetería- será un gran alivio poder deducir esas compras como gastos, cosa que ahora no puede hacer, con lo que termina pagando un impuesto a la renta irreal y asfixiantemente alto.

Si esta apuesta funciona y los microempresarios empiezan a pagar IGV y dar facturas, no solo se beneficiarían ellos porque podrían venderle a la pequeña, mediana y gran empresa formales, que demanda facturas, sino que se beneficiarán aún más las pequeñas o medianas empresas formales que venden entre 30 mil soles mensuales y algo menos de 7 millones de soles anuales (1,700 UIT), muchas de las cuales –restaurantes, cafeterías, como decíamos- compran a proveedores que no dan factura sin poder descontar esos gastos, con lo que pagan un IGV e IR mucho más alto de lo que deberían, ahogándose. En el futuro, si desaparece el RUS, podrán registrar el gasto, descontar el IGV de lo que compran y, además, pagarán sólo 10% de IR por los primeros 60,750 soles de utilidad. Lo que, de paso, implica un incremento gradual del IR para que no se tenga que pagar proporcionalmente más impuestos cuando se crece y no se desaliente el crecimiento de la empresa.

Una consecuencia de la aplicación de esta reforma será, por supuesto, el incremento de la recaudación del IGV. Shiguiyama explica que en la actualidad recaudamos solo el 70% del IGV, cuando Colombia y Chile, por ejemplo, están en alrededor del 80%. Shiguiyama se propone llegar a ese 80%. Allí sí se podría empezar a bajar la tasa del IGV, lo que reforzaría aún más la incorporación de todos en la cadena productiva, poniendo punto final al dualismo estructural de nuestra economía. Lampadia

[1] Pagan por todo concepto un impuesto equivalente al 2% de las ventas. Solo para los que venden hasta 30 mil soles mensuales. Hay 5 categorías, según nivel de ventas.

[2] Pagan por todo concepto un impuesto equivalente al 1.5% de las ventas, y dan factura aunque no pagan IGV. Para quienes tienen ingresos y compras hasta S/ 525 mil, activos fijos hasta S/ 126 mil y un máximo de 10 trabajadores

[3] Pagan 1.5% de las ventas por todo concepto y dan factura, pero no les interesa la factura de compra pues no necesitan descontar el IGV de venta, ya que no pagan IGV. Como no les sirve la factura, la piden con el RUC de otra empresa, a la que se la venden, por ejemplo.

[4] Los contadores quizá protesten. Cuando en octubre se eliminó la declaración mensual que había que hacer así no se hubiese vendido nada, que eran 350 mil declaraciones, el Colegio de Contadores emitió un comunicado en el que expresaba su disconformidad