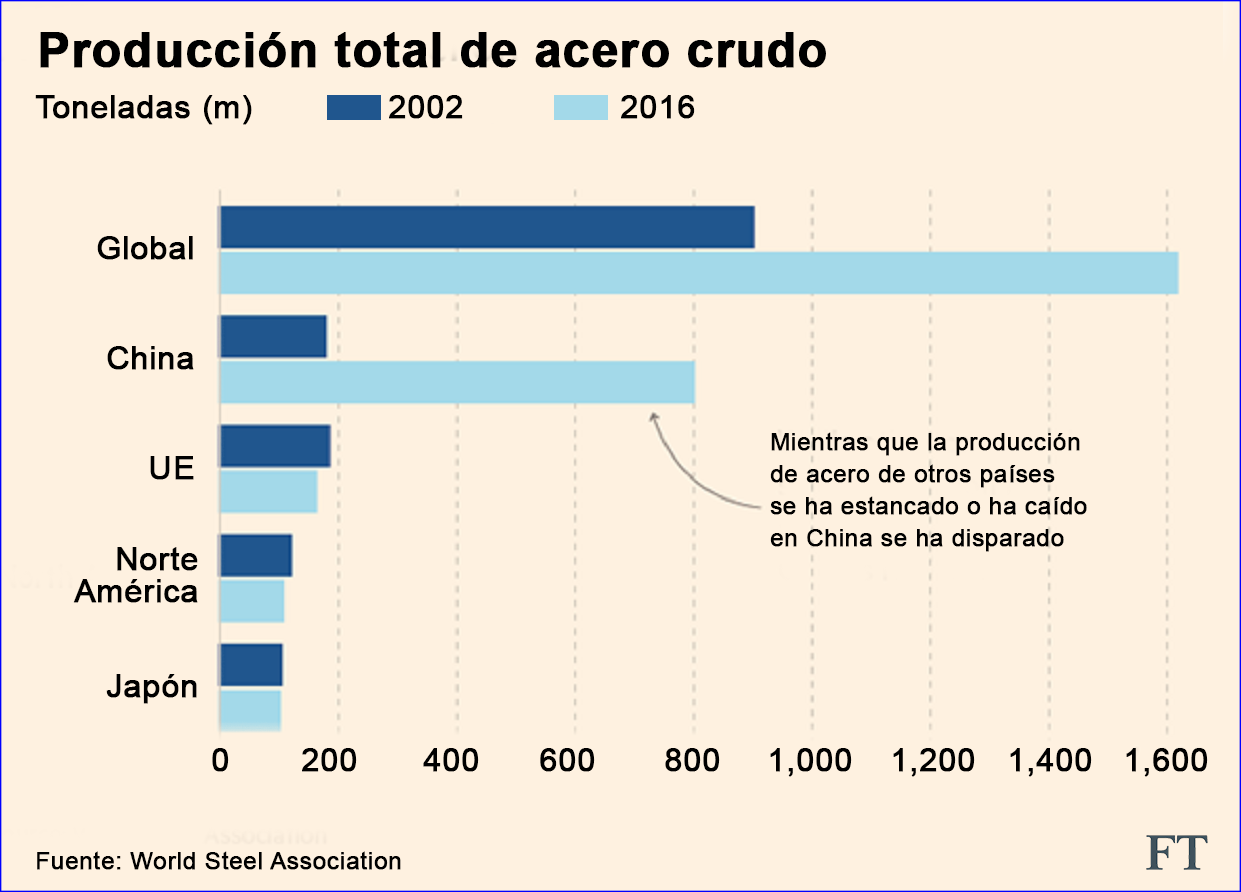

Como hemos comentado anteriormente, la economía china, desde que optó por la economía de mercado (con sus bemoles), creció aproximadamente 10% anual durante más de 3 décadas, y ha transformado estructuralmente la economía global y la división del trabajo.

Hasta la crisis del 2008/9, China seguía creciendo por el impulso de sus exportaciones y el nivel de inversión interno. La crisis aceleró la necesidad de reenfocar su crecimiento hacia el impulso de la demanda interna. Un reto inmenso que generó muchos temores alrededor del mundo. Si bien subsisten algunas dudas por delante, el ajuste ha sido bastante exitoso, habiéndose logrado evitar los riesgos advertidos por muchos analistas de occidente.

Fuente: steelsource.us

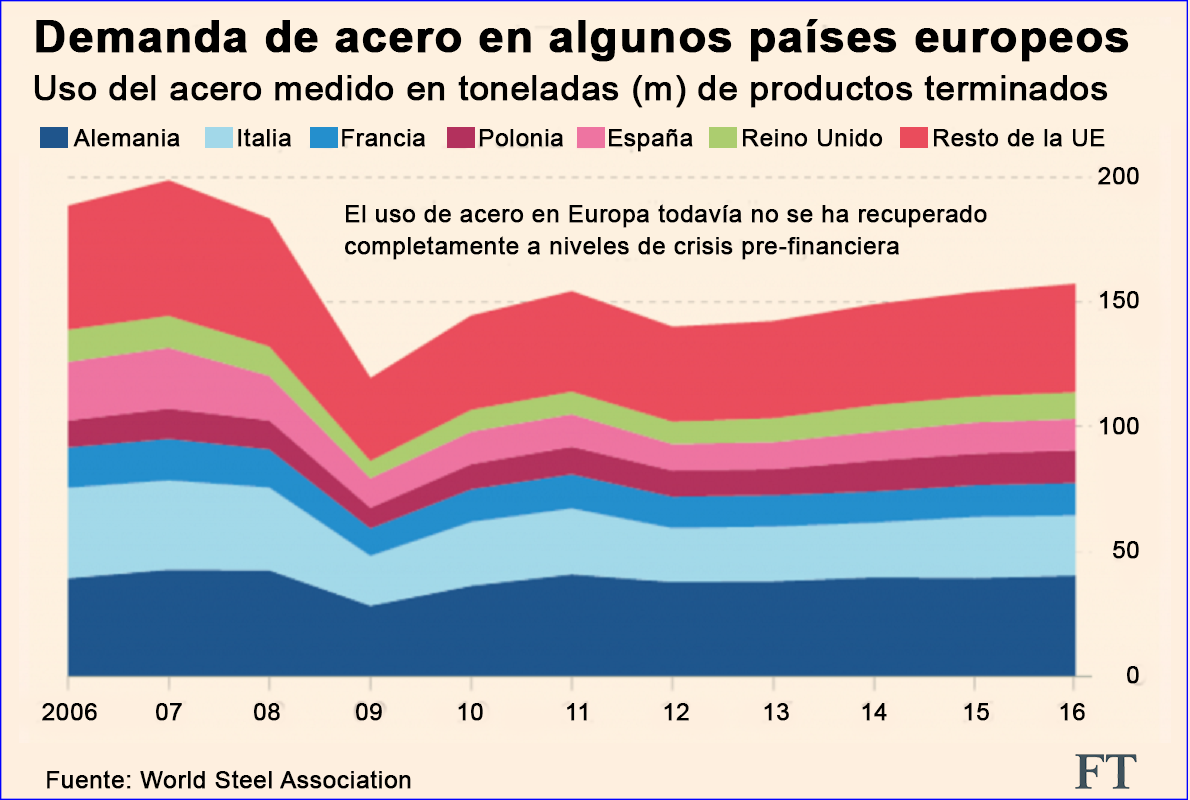

El ajuste de la economía china generó y sigue generando olas que alteran diferentes mercados. Uno de ellos es el del acero, que al ajustarse el ritmo de crecimiento de China de 10% anual a alrededor de 6%, generó excedentes exportables que generaron tremendos movimientos de precios y el debilitamiento de la industria acerera a nivel global.

Por ejemplo, desde el 2008, los márgenes de los productores europeos, cayeron de €215 a €46 por tonelada, y recientemente han rebotado a cerca de €83 por tonelada. La crisis del 2008/9 originó una fuerte reestructuración de la industria y hoy se está dando otra, menos dramática, pero muy importante, pues los productores están consolidándose; y especializándose en productos de mayor margen, más cercanos a los usos finales.

El Perú tiene esencialmente una economía abierta y, por lo tanto, somos pasibles de sufrir directamente los impactos de los ajustes de los mercados globales. Estos son por ahora bastante volátiles; las industrias globales no han aterrizado aún en nuevos platós estructurales. Esto agrava los riesgos de industrias muy intensivas en capital y de largos ciclos de inversión, como la del acero. Por lo tanto, se debe cautelar que impactos de corto plazo no vayan a generar daños de largo plazo, sin que se pueda tener una visión clara de los elementos estructurales que definan su largo plazo. Lampadia

Siderúrgicas europeas se fortalecen con de fusiones y adquisiciones

ArcelorMittal, ThyssenKrupp y Tata buscan maneras para contrarrestar el exceso de capacidad y el dumping

Fuente: Financial Times

Michael Pooler

Financial Times

13 DE AGOSTO DE 2017

Traducido y glosado por Lampadia

Con sus gigantes chimeneas botando humo en el aire mediterráneo, la gigantesca fábrica de acero de Taranto en la costa sur de Italia es una clara imagen de la tan esperada consolidación del sector siderúrgico europeo.

Siendo la siderúrgica más grande de Europa, debió haberse beneficiado de las economías de escala, sin embargo, ha sido golpeada por una serie de contratiempos, incluyendo un caso legal por acusaciones de haber envenenado a la población local con emisiones tóxicas, intentos de nacionalización e insolvencia.

La salvación vino este verano cuando la compañía a la que pertenecía, Ilva, fue vendida por € 1.8 mil millones a un consorcio encabezado por ArcelorMittal, la siderúrgica más grande del mundo. El acuerdo fue visto por los ejecutivos de la industria como un paso importante en la consolidación del sector siderúrgico europeo, algo que muchos creen que es esencial para salir de la crisis.

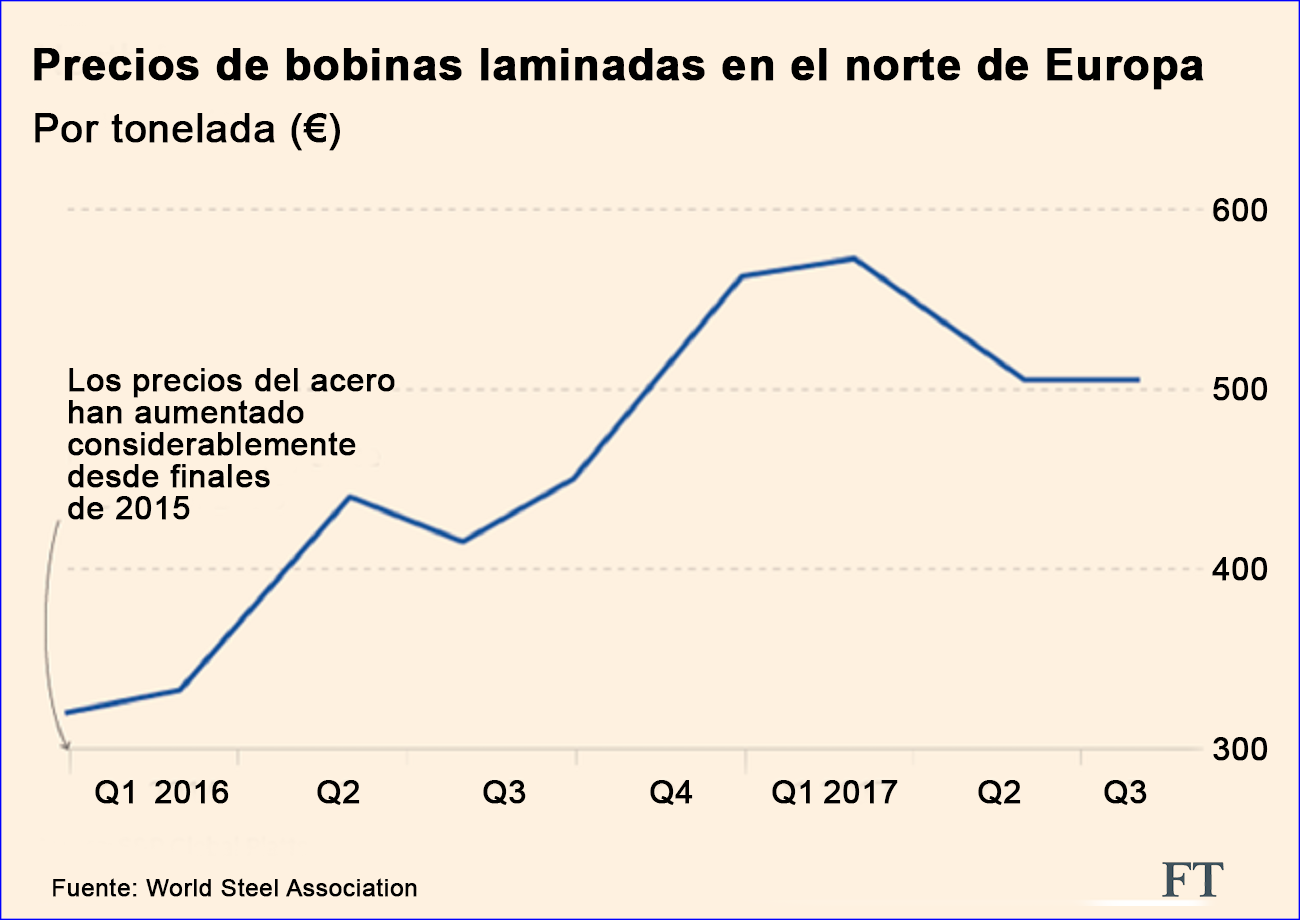

La rentabilidad de las siderúrgicas del continente se desplomó desde un máximo en el tercer trimestre de 2008, cuando cada tonelada generaba en promedio de €215/tonelada de EBITDA, ganancias antes de intereses, impuestos, depreciaciones y amortizaciones, a sólo €46/tonelada en el primer trimestre de 2016, según cálculos de UBS. Desde entonces se ha dado una cierta recuperación a unos €83/ton en el primer trimestre de 2017.

«Ilva es un productor de bajo costo [y] pensamos que con toda nuestra experiencia, insumos tecnológicos y práctica en gestión, podemos convertirlo en una muy exitosa productora de acero «, dice LakshmiMittal, director ejecutivo del grupo con sede en Luxemburgo.

Otra importante combinación corporativa, la de los dos mayores productores de Europa, Tata Steel de la India y Thyssen Krupp de Alemania, está en conversaciones durante más de un año, y se ha demorado por una reforma del fondo de pensiones de Tata en el Reino Unido, que acaba de concluirse.

Pero a diferencia del último gran reacomodo del control del acero europeo de hace una década, cuando durante el auge de las materias primas se formaron los imperios, los movimientos actuales reflejan un período de debilidad, más que de fuerza.

Desde que estalló la crisis financiera en 2008, los productores de acero de la Unión Europea han luchado contra el debilitamiento de la demanda regional, las onerosas políticas «verdes» y las importaciones baratas desde fuera del bloque.

Tata ha soportado persistentes pérdidas en su brazo británico, mientras que ThyssenKrupp quiere dejar la siderurgia para concentrarse en bienes de capital más lucrativos, como ascensores y componentes para la industria.

Las fusiones ofrecen una forma de reducir los costos y reducir el número de competidores en un mercado con exceso de oferta, y a la vez permiten un mayor peso para negociar con los grandes clientes en áreas clave como la automotriz.

Alessandro Abate, analista de Berenberg, cree que las mejoras en Ilva bajo su nuevo propietario podrían tener un impacto positivo en el mercado europeo del acero. Arcelor Mittal se ha comprometido a invertir en mejoras y en limpieza ambiental.

«Si Ilva vuelve al nivel de fiabilidad que solía tener. . . (…) es inevitable que el aumento de los precios del acero italiano [por Ilva] también apoye la mejora de precios del acero del norte de Europa», dice Abate.

Como Italia es la primera escala para gran parte del acero que entra a Europa, el hecho que la empresa Ilva se revitalice también podría desalentar algunos envíos desde China.

Justamente en 2015, la caída de los precios mundiales del acero al nivel más bajo en una década, se debió a la inundación de acero de bajo precio y fuertemente subsidiado de China.

Fuente: © Reuters

Pero las condiciones del mercado han mejorado, con las exportaciones chinas cayendo y la rentabilidad aumentando. UBS espera alrededor de 100 euros de EBITDA por tonelada en Europa para el segundo trimestre de 2017, lo cual lo acerca al promedio de 111 €/tonelada registrado entre 2003 y 2006.

«El gran problema es el cierre de la capacidad, porque Europa nunca necesitará tanto acero como en el pasado», dice Wolfgang Eder, director ejecutivo de Voestalpine, un grupo austríaco que produce acero premium.

Sin embargo, los cierres de fábricas son un tema políticamente cargado, con gobiernos interesados en evitar la desaparición de lo que ven como activos industriales estratégicos a nivel nacional.

«Está claro que hay demasiada capacidad – es absolutamente claro que hay que reducir», dice Zoryk de Accenture. «La pregunta es cómo puede suceder esto, si nadie quiere ser el primero en hacerlo”.

Después de la gran reestructuración desde la crisis financiera, con la desaparición de 86,000 puestos de trabajo en el sector, algunos ejecutivos sostienen que las siderúrgicas han hecho su parte y que ahora necesitan un mayor apoyo de las autoridades.

«Si las importaciones que incumplen con las normas del comercio internacional son controladas o restringidas, no habrá sobrecapacidad en Europa», dice Mittal.

Bruselas dice que ha adoptado medidas «sin precedentes» contra las prácticas comerciales ilegales como los subsidios y el dumping de países como China y Rusia.

Aun así, la responsabilidad de mejorar sus rendimientos sigue siendo de las empresas. CarstenRiek, analista de UBS, dice: «Al final del día, ¿ayuda el proteccionismo estructuralmente? No, al menos las medidas antidumping per se, no ayudan, si la industria no se reestructura en la región”. Lampadia