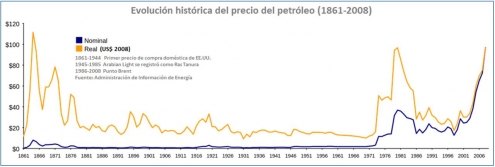

Los precios del petróleo han bajado de más de 30% desde junio (ha llegado a cotizarse por debajo de US$ 75 el barril WTI), y parece que no va a subir pronto. (Ver en Lampadia (L): El efecto de la caída de precio del petróleo en la economía mundial). Esto causaría una gran tensión financiera en los países exportadores de petróleo. Leonardo Maugeri, profesor de la Universidad de Harvard, asegura que lo más probable es que entremos en un ciclo de 4 o 5 años en el que el precio del petróleo oscile entre US$ 65 y US$ 80 dólares por barril.

La baja en su cotización podría plantear un desafío devastador para los países productores de petróleo que dependen de las exportaciones petroleras para sustentar gran parte de los ingresos de sus gobiernos.

Un punto de referencia para evaluar el impacto relativo del nivel de precios en un país específico, es el punto de equilibrio fiscal (déficit cero) que determine la cotización del petróleo. Según el Fondo Monetario Internacional, en el 2013 los países exportadores de petróleo del Medio Oriente mantenían el equilibrio con una cotización por barril, mayor en US$ 38 que la que requerían el 2008. Esta tendencia al alza de los requerimientos de precio, representan los crecientes problemas financiero so restricciones fiscales que enfrentan algunos países.

The Economist, en su edición impresa del 25 de Octubre del 2014, publicó un gráfico (ver abajo) que muestra punto de equilibrio fiscal de los países productores de petróleo en función a la cotización internacional, o “break even”. El gráfico muestra los datos basado en el índice Brent (el marcador de precios europeo), en vez del usado en nuestra región, el WTI (West Texas Intermediate). Durante los últimos años, el WTI ha sido mayor al Brent en rangos de 4 a 10 dólares por barril.

Brent Blend – Alrededor de dos tercios de todos los contratos de crudo en todo el mundo se referencian con el marcador Brent.

West Texas Intermediate (WTI) – WTI se refiere al petróleo que se extrae de los pozos de Texas y el sur de Oklahoma en los EE.UU. Es el marcador de referencia principal para el petróleo que se consume en Norte América y en resto de la región americana.

Como se puede observar en el gráfico, hay grandes perdedores como Venezuela y Ecuador entre nuestros vecinos, e Irán y Rusia en el resto del mundo, que enfrentarán fuertes déficits fiscales a los precios actuales y previstos en el futuro inmediato. Por ejemplo, Irán es muy vulnerable, ya que necesitaría una cotización de US$ 136 el barril para financiar sus planes de gasto.

Los analistas caracterizan el escenario a la baja de los precios del petróleo, persistentemente, como el «acantilado del gasto de capital» (Capex Cliff), un escenario en el que las empresas estatales y privadas de energía tendrían que recortar drásticamente sus gastos. Se estima que la incidencia será mayor en las empresas estatales, que en su mayoría operan con precios subvencionados o proveen recursos financieros para cubrir requerimientos fiscales de sus programas políticos, cuando no, por corrupción abierta.

El Deutsche Bank tiene estimados de equilibrio similares a los de The Economist, como se puede ver en el siguiente gráfico.

Si el precio se mantiene bajo, estos países o bien se verán obligados a pedir un préstamo para cubrir sus déficits fiscales o tendrá que dar marcha atrás en las promesas de gasto. En los casos de Rusia y Venezuela, conseguir un financiamiento podría ser muy costoso ya que ambos países son considerados actualmente como de alto riesgo por los inversionistas internacionales.

En el caso de Venezuela, por ejemplo, el precio del petróleo tendría que casi duplicarse para poder mantener un orden fiscal. Y, en un país en el que sus políticas populistas y de penetración y cooptación internacional son financiadas por el petróleo (el 95% de sus exportaciones son petroleras, un auténtico país primario exportador), esto le causaría muchos problemas, dado que el gasto público se está desbordando. El gobierno venezolano ya ha pedido formalmente a la OPEC que se tomen medidas en respuesta a la caída de los precios del petróleo, asunto que se verá en su siguiente reunión del 27 de noviembre próximo.

Cabe recordar que PDVSA, la empresa petrolera estatal venezolana, después de su estatización ha sido prácticamente destrozada: Ha perdido más de un tercio de su capacidad de producción. Subsidia exageradamente el petróleo, generando pérdidas al gobierno, por US$12,500 millones al año. Perdieron a sus mejores cuadros técnicos. Despidieron 20,000 trabajadores con un equivalente de 300 mil años de experiencia y conocimientos. La planilla aumentó de 42,000 a 140,000. Vende un tercio de su producción actual a países “amigos” a largo plazo y precios rebajados, como a Cuba, por ejemplo. Ha comprometido importantes despachos futuros para el repago de deudas contraídas con China, para cubrir sus déficits de balanza de pagos. Últimamente, acaba de celebrar otro contrato de futuro con Rusia. Además, se estima que la empresa cubre buena parte de la escandalosa corrupción del chavismo.

Otro país que necesita un alto precio del petróleo es Brasil, para poder financiar las inversiones necesarias para el desarrollo del proyecto de reservas submarinas profundas, que debe atravesar la capa pre-sal. Ya han tenido que abandonar todas sus inversiones en el exterior (como en el caso del Perú), para concentrar sus disminuidas capacidades en Brasil. Petrobras, como tantas compañías petroleras estatales (modelo y aspiración de nuestra izquierda tradicional), sigue cayendo en los insondables abismos de la corrupción. Una empresa que por algún tiempo prestigió al PT partido de gobierno brasileño de Lula y Rousseff, ex presidenta de Petrobras, puede ahora terminar de hundirlo en el rechazo popular. Ver en L: Petrobras en Problemas y La reelección de Rousseff y el oscuro porvenir brasileño.

En el Perú se insiste en potenciara Petroperú hacia actividades upstream y downstream (exploración y perforación, las operaciones de mayor riesgo, y distribución y venta, respectivamente). Por ahora el gobierno peruano está embarcado en el proyecto de ampliación de la refinería de Talara (midstream) con un dispendioso presupuesto de US$ 3,500 millones. Esperamos que después de la debacle de PDVSA y Petrobras, se aquieten las aguas por acá. El Perú tiene prioridades clarísimas en los campos sociales y de infraestructuras, la aventura petrolera debe ser apoyada como actividad de riesgo privado. Lampadia